Table of Contents

在报税大熊猫之前的文章里同学们已经了解,不同的报税身份要填写不同的报税表格。没有收入的Non Resident报税身份的留学生需要填写的Form 8843,详见之前的文章《FORM 8843-留学生报税必填表格》。那么有收入的Non-Resident又应该填写什么呢? 1040NR 是常见的报税表格,大熊猫今天在这里给大家详细介绍一下,希望对留学生和刚来美国工作的朋友有一些帮助。如果还不清楚自己的报税身份,请参考文章《报税身份如何判断? RESIDENT(RA)还是NON-RESIDENT(NRA)》。

1040NR是什么

Forms 1040是一个系列的报税表(Tax Return),它们是适用于纳税人申报个人所得税(Individual income)的报税表(Tax Return),与申报企业、合伙人等组织使用的报税表区别开来。

IRS会在报税的表格上加以后缀来区分同类表格的不同版本,以1040系列表格为例,1040是用来填写个人报税的表格,这个系列/family里面有:Form 1040, Form 1040NR, Form 1040NR-EZ. 适用于不同的人群填写不同后缀的表格。

- Form 1040: 没有后缀的,是给报税身份是Resident 填写的(包括Resident Alien, Resident,和citizen)。

- Form 1040NR:NR代表Non-Resident。是给Non-Resident 个人报税填写的完整的报税表格。

- Form 1040NR-EZ:EZ代表easy是给情况简单的Non-Resident 填写的简易版。所以1040NR-EZ 是1040NR的简化版。

谁需要填报1040NR?

1040NR全名是U.S. Nonresident Alien Income Tax Return,即非居民外国人个人所得税申报表。所以,1040NR就是适用于报税身份是Non-Resident Alien并且有了收入的纳税人在报税年结束后一年的4月15日前填写提交给IRS申报自己的个人所得税。

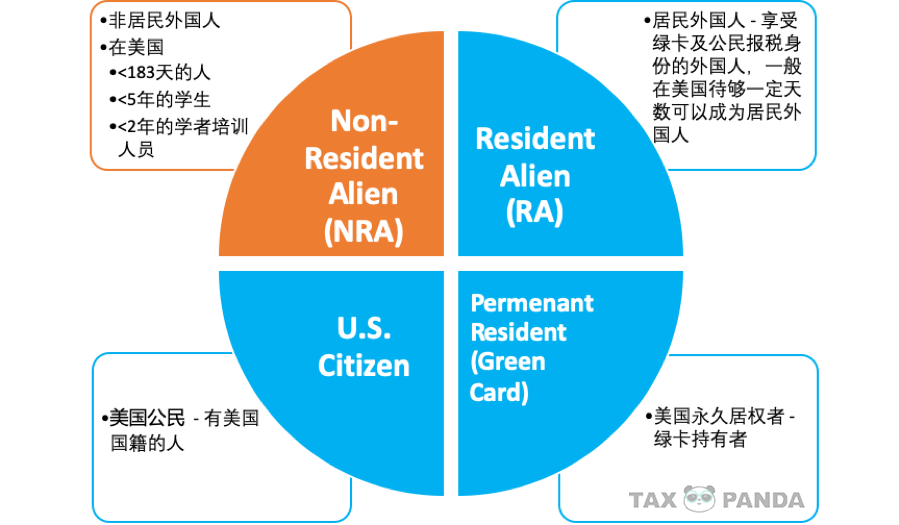

下面是大熊猫总结的快速判断报税身份的工具:

如果你是符合橙色部分的NRA,那么1040NR就是适用于你的报税表格啦。

总结来说,在美国留学没有超过5年的留学生都要填Form 8843,在此基础上,如果还有收入的话,就应该填写本文重点介绍的Form 1040NR报税了。

1040NR申报什么收入 ?

在税务的概念里,收入分为两大类:

Investment and other passive income(投资及其他被动收入): 不干活就能赚的钱。

一般常见的这类收益有:利息、股票、基金投资的收益,出租房产的租金收入等。

Active income(主动性收入): 要干活才能赚的钱。

其实更多时候,我们的收入都是规规矩矩上班拿的工资收入,这样的收入就是你付出了辛苦的劳动而获得的主动性收入。除了上班拿工资外,我们留学生自己创业开公司的营业收入也是主动性收入。

但是,无论是什么类型的收入,也无论这项收入是否要缴税,NRA只要有了收入所得都需要在1040NR税表上申报。

1040NR的框架

对于像我们来美国没多久的中国留学生来说,美国的税表就跟天书一样难懂。就算以前找过会计师报税,但是自己最后拿到了税表也不知道究竟上面在说些什么。因为看不懂税表,所以很可能有时候因为税务忙季会计师大意疏忽填错了你的税表你也全然不知。既然我们都是美国的纳税人了,我们还是很有必要对自己负责,看懂税表,不做税务文盲。

对于NRA来说,我们需要填写的1040NR税表相对Resident的1040就简化了许多。虽然税表看起来一行一行密密麻麻地很多项目,很繁琐,也很多附表(Schedule),但是其实整个主表的内容就是,由你的收入为起始点,计算出你应该缴纳的税额,然后和你已经交的税额对比,看你最后是欠了IRS税还是交多了税,需要IRS给你还钱。

我们先来上1040NR主表的图感受一下:

从上面可以看出,其实1040NR也是分板块的。左边栏目标出的是这个板块的类别,右边一行一行用数字标记的就是细节的项目了,这样看是不是觉得其实税表还是很清晰易懂的呢。大熊猫用了一个总结表来展示,1040NR表格从上到下这些板块的逻辑框架是什么,是怎么一步步计算出我们的退税和欠税的:

| 1040NR 行数 | 板块的逻辑说明 | |

| Line 8 – Line 23 | Gross Income

<Adjustments> |

总收入

➖降低收入项 = AGI/调整过的总收入 |

| Line 24 – Line 35 | ||

| Line 36 | Adjusted Gross Income

<Itemized deductions> <Qualified business income deduction> |

AGI

➖Itemized deductions ➖QBI扣除 = Taxable income/应纳税的收入 |

| Line 37 | ||

| Line 38 | ||

| Line 41 | Taxable Income

*Tax Rate |

应纳税的收入✖️对应税率

|

| 查看Tax table | ||

| Line 42 | Tax

<Tax Credits> Other Taxes <Payments> |

Tax

➖ Tax Credits/税务津贴 ➕其他税款 ➖已支付税款 |

| Line 43 – Line 53 | ||

| Line 54 – Line 61 | ||

| Line 62 – Line 71 | ||

| Line 72 或Line 75 | Refund or Due | = 退税金额 或 欠税金额 |

1040NR表解析

跟1099-MISC和W-2这些报税单(Information Return)不一样,1040NR报税表(Tax Return)是真正我们需要填写的报税表。所以,想要学会自主报税的同学或者想检查一下你的报税会计师究竟有没有给你好好报税的同学,就请好好跟着大熊猫来理解表格的内容啦。

别看里面这么多项目,也别被一些报税软件里给出来的项目吓到,其实我们留学生报税身份为非居民外国人(NRA)时,税表里有很多项目是我们根本不会接触到的。大熊猫来教大家看我们真正需要关心的项目有哪些。

一份完整的1040NR一共有5页(每张纸右上角有页数),其中前两页是主表,后面三页是分别三个专门1040NR使用的附表(还有一些其他的附表,例如Sch.C,Sch.SE, Sch.D等都与Resident 要填的1040表的附表相同,如果有需要用到再另行附上)。

【1040NR主表】分为这几大板块:1.个人信息,2.个人收入,3.降低收入项目,4.扣除项,5.应纳的税款和税务津贴,6.其他应纳税的款,7.已支付税款,8.退税或欠税,和9.填表人信息/签名

【1040NR附表】

- Schedule A, Itemized Deduction (Page 3,列举扣除项目)

- Schedule NEC, Tax on Income Not Effectively Connected with a U.S. Trade or Business (Page 4,不在美国境内产生的贸易或商业所得收入的税)

- Schdule OI, Other Information(Page 5,其他信息)

1040NR主表板块

个人信息(Personal Information)

截图来源于https://www.irs.gov/pub/irs-pdf/f1040nr.pdf,版权归原作者所属

从表格一开始到Line 7都是基本信息。这里填上自己的姓名和最新的美国居住地址。Identifying Number 处填上自己的 SSN。另外,个人报税情况/Filing status选择 “Individual”。1040NR 是不可以夫妻联合报税/Marry file jointly的,必须夫妻分开来报/Marry file separately。

个人收入(Income)Line 8 to 23

在个人收入的(Line 8至Line 23)板块中,记录了所有可能有的收入来源项目。大熊猫用绿色highlight的部分是我们比较普遍涉及到且需要关注的收入项目。包括了:工资收入、利息、分红奖学金、资本收入、租金、其他(开卡奖励)、和中美$5,000免税。剩下的项目,大多数人根本不会涉及到,所以不需要过多关注。如果需要了解更多详细的个人收入重点项内容,请点击这里。

截图来源于https://www.irs.gov/pub/irs-pdf/f1040nr.pdf,版权归原作者所属

降低收入调整项(Adjustments)Line 24 to 35

在加总完上面的所有收入项目之后,Line 24至Line 35板块的作用就是调整收入。这里全部的项目都是一些可以降低收入的减项,所有调整项目(Adjustments)的加总填入Line 34。我们将个人总收入(Line 23)减去总的调整项目(Line 34),得出一个非常重要的税务指标;调整过的总收入/Adjusted Gross Income (AGI)(Line 35)。如果需要了解详细的降低收入调整项(Adjustments)重点项的内容,请点击这里。

知识扩充:为什么说AGI重要呢?它是一个衡量你收入水平的指标。很多税务上的津贴、扣减的临界值等都需要参考AGI。

大熊猫用绿色highlight的部分是我们比较普遍涉及到的收入项目。其他的调整项,我们大家都基本不会涉及到。

扣除项(Deductions)Line 36 to 39

这一个板块是在AGI之后,在得出最后的应纳税的收入前允许的几个扣除项。

大熊猫用绿色highlight的部分是我们比较普遍涉及到的收入项目(Itemized deductions和QBI deduction)。其他的调整项,我们大家都基本不会涉及到。如果需要了解详细的扣除项(Deductions)的重点项的内容,请点击这里。

应缴税款和津贴 (Tax & Credits) Line 40 to 53

根据前面的各种调整/adjustments和扣减/deductions之后最终可以算出我们要缴纳联邦所得税的税基:Line 41, Taxable income/应纳税的收入了。在这一板块里,我们只需要关心Taxable income和Tax。Line 42, Tax的金额根据Line 41, Taxable income查询对应报税年的tax table得出。

其他应缴税款(Other Taxes)Line 54 to 61

其他应缴税款板块里,我们可能涉及到的项目一般就只有Line 55,Self-employment tax。不能免除FICA税/自雇税的纳税人,我们需要填写附表Schedule SE计算出自雇税,填写在1040NR的Line 55。(查看“什么人可以免自雇税?”)

提醒一句:如果有这一项的同学们,记得用自雇税的一半填到上文说的Line 27进行减免哦。

以上两个板块的结合就能算出我们的Line 61, Total tax。总应缴税额。接下来就是看看我们在报税年已经交掉/Payments的部分了。

已支付税款(Payments)Line 62 to 71

这一个板块一般也只有两个项目我们比较需要关注:

- 62a:是在W-2和1099上扣缴的联邦所得税。填这一项时,把你收到的所有W-2(Box 2)和1099(Box 4)金额加总填到这里就可以了。

- 62d:是在1042-S扣缴的联邦所得税。填这一项时,把收到的所有1042-S(Box 10)金额加总填到这里就可以了。

缴税或退税(Tax owed or tax refund)

到了最后,我们用Line 61, Total tax和 Line 71, Total payments作比较:

- 已经支付的税额 > 应缴的税额,那么恭喜你,你将可以拿到IRS的退税了,退税金额填在Line 72。退税有两种方法:

- 电子转账: 73b-73d 处填写自己的银行帐号,国税局会直接 ACH 转账进来。

- 支票转账:如果你想要收支票,可以把第 73b-73d 行空着,支票就会寄到你1040NR表格开头中个人信息的地址去。

已支付多税额 < 应缴的税额,那么我们就欠税了,欠税金额填在Line 75。这时候你需要补税,那么你需要给federal government寄一张check。并且附上支付收据1040-V(所有1040系列报税支付收据都用1040-V)

图片来源https://www.irs.gov/pub/irs-pdf/f1040v.pdf,版权归原作者所有。

1040NR附表

Schedule A(列举扣除项目)

其实在Schedule A, Itemized deductions里,我们留学生常见能列出来减免的也基本也就只两项:

Line 1a:State and local income taxes

W-2上被扣缴过的州所得税(Box 17)和地方所得税(Box 19)的加总。

Line 2: Gifts by cash or check to U.S. Charity现金/支票慈善捐赠。

对于现金捐赠的抵税,我们也一些限制:

- 被赠予的组织是合资格的机构,才可以抵扣税。(例如:教堂,红十字,United Way/联合之旅,Salvation Army/救世军,童子军,非盈利教育或医疗机构等等)

- 额超过$250的捐赠,需要有由被赠予组织出具的Statement/声明(声明里必须清楚列出捐赠人的姓名,金额/Amount和日期/Date)。这个声明不需要和报税表一起邮寄,但是需要自己保留作为证据应对IRS以后可能的税务审查。

- 现金捐赠金额有上限。不能超过AGI(Line 35)的30%。

Schedule NEC(不在美国境内产生的贸易或商业所得收入的税)

一般我们留学生,极少有需要涉及到这张表。所以不需要太关注。报税的时候也可以不附上这张表。

这一张附表是申报一些与美国无关的的贸易和商业所得收入的税。包括一些股份分红、利息、版权、房地产、养老金、资本性收入等等不在美国境内产生的项目。

Schedule OI(其他信息)

整张附表内容主要包括了关于国籍身份、签证、报税年出入境记录、上一个报税年报税情况、和任何需要申报填写在L的条例等问题。这一页是必须如实填写的。

为了方便广大留学生,大熊猫已经填写好一般情况下的Schedule OI模版供大家参考。里面的勾选都是大部分同学的情况,但是提醒一下每个报税人的情况会有不同,大家填写的时候,记得认真阅读问题后根据自身情况正确填写哦。

1040NR邮寄地址

【未附付款的邮寄地址】

Department of the Treasury

Internal Revenue Service

Austin, Texas 73301-0215

【附上汇票/支票的邮寄地址】

Internal Revenue Service

P.O. Box 1303

Charlotte, NC 28201-1303

USA

提醒:记得把1040-V也和支票、报税表一起邮寄哦。

看完大熊猫的解析,相信同学们对1040NR自主报税肯定是一身技能跃跃欲试了呢。一年一度的报税ddl又快到了,既不想给高价还要预约上门排队找华人街的会计师报税,自己徒手填纸质税表、邮寄税表又还是太繁琐报,怎么办?在网上找遍了报税软件支持efile的报税软件好像都不支持我们NRA报税,而唯一支持NRA报税的Sprintax又不能efile,又可怎么办?美帝的报税现状对NRA真不友好。但是,你的痛苦我们都知道,Tax Panda的专业CPA使用的是专业版的CPA报税软件,功能比sprint tax, turbo tax 这种直接面向报税人的功能强大很多,可以为大家提供non-resident efile。这个报税季终于可以足不出户,把税表丢给我们,轻松报税啦~!

Tax Panda原创作品,未经授权,不得转载,Tax Panda保留版权及法律追诉权利。Tax Panda所有原创文章所发表的观点只属于信息共享,并不构成任何法律意见。

©Copyright Tax Panda 2019