Table of Contents

之前大熊猫给大家介绍过报税的总流程,相信在学校上过班的同学们对于1042-S表格并不陌生,每到报税季,很多同学都会收到一张从学校寄来的 1042-S表格 ,并用上面的信息填写需要交给IRS的税表。今天,大熊猫来帮你解读留学生报税经常会收到的1042-S表格。如果想对于留学生报税身份有一个全方位的了解,请参见文章《2019留学生报税指南》

注意:这篇文章只使用于报税身份是Non-Resident Alien(NRA)的同学。因为只有NRA会收到1042-S哟!

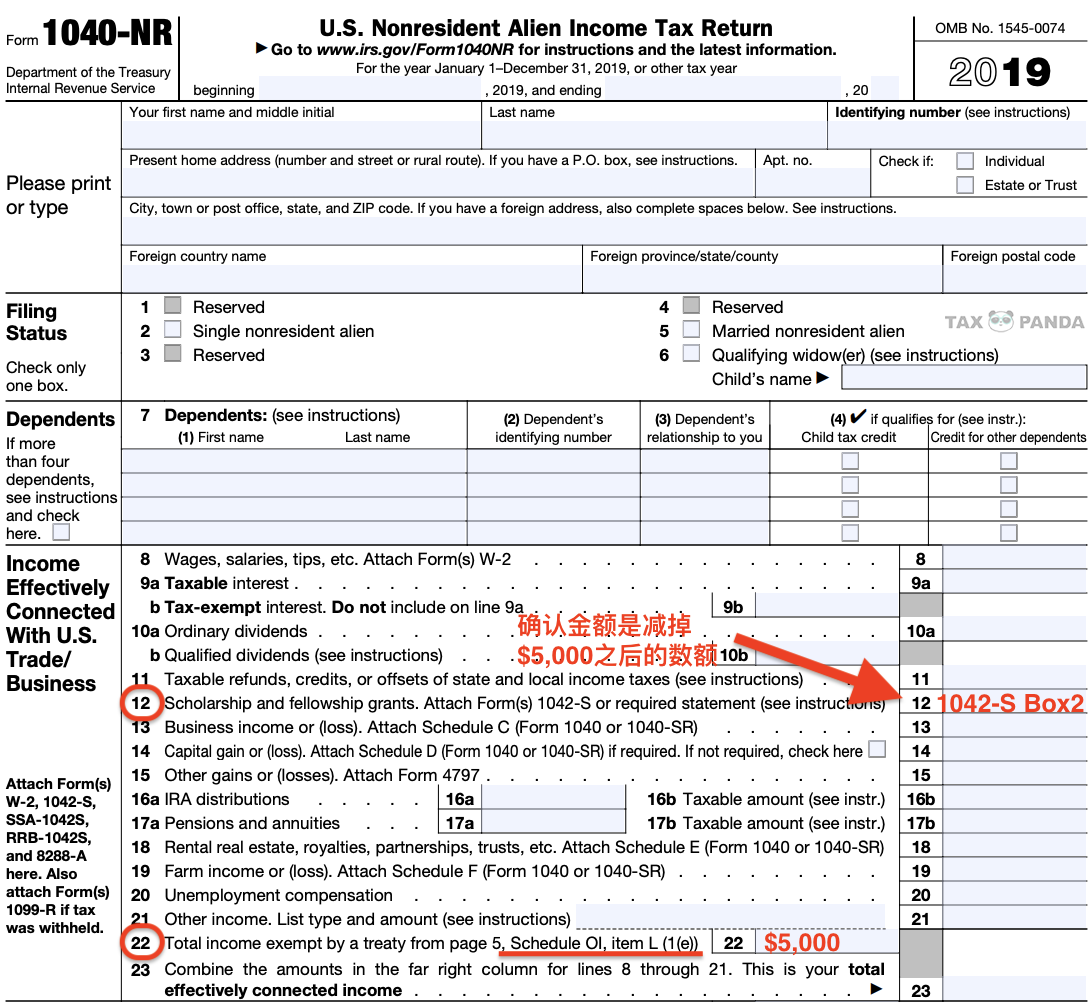

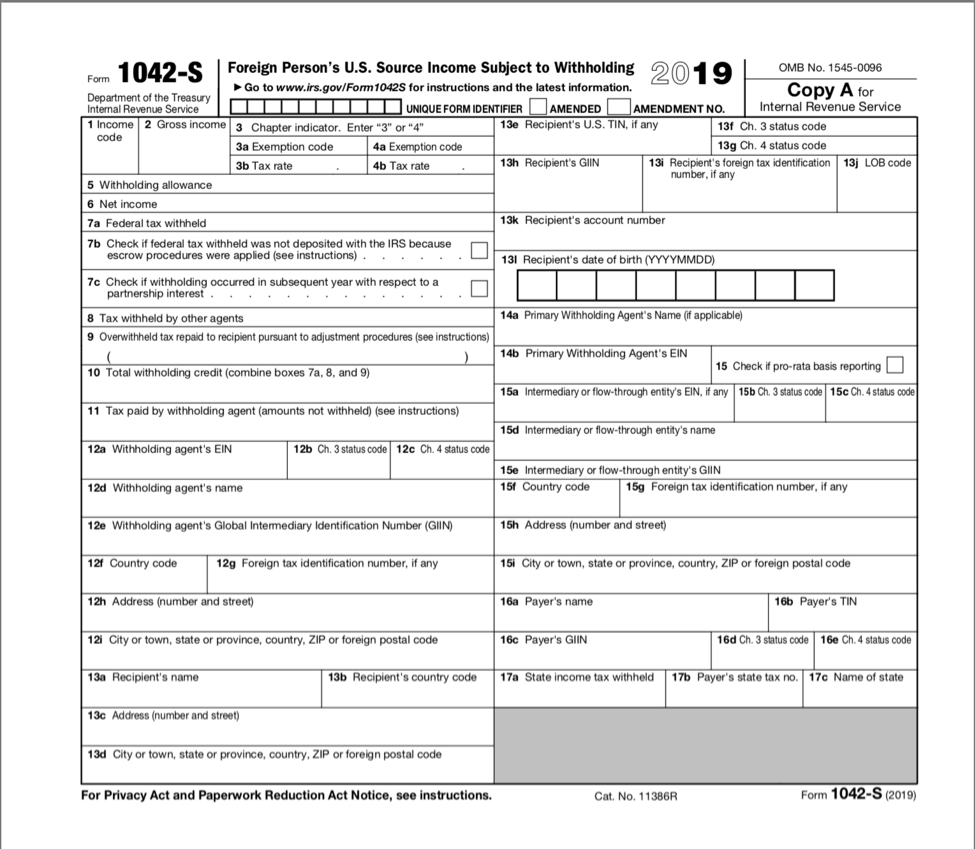

1042-S表格是什么

图片来源于: https://www.irs.gov/pub/irs-pdf/f1042s.pdf 版权归原作者所属

1042-S表格,全名Foreign Person’s U.S. Source Income Subject to Withholding, 即“外国人美国收入应扣税(的年度总结表)“,此表总结了外国人/Non-Resident Alien报税年在美国收到的任何收入及已扣税额。因为 1042-S是Non-Resident Alien的收入表格,所以Resident是不会收到的。例如,在美国学校担任助教工作/Assistantship的Non-Resident外国留学生会从学校收到1042-S表格。

*Resident 和Non-Resident在税法里的定义和移民法的不同,外国留学生符合一定条件也有可能是Tax Resident如果想知道自己的报税身份,请参考文章《报税身份如何判断? RESIDENT(RA)还是NON-RESIDENT(NRA)》

谁会收到1042-S表格?

比较常见的是,在校工作的同学(例如:Teaching assistant(TA), Research assistant (RA),以及一些其他on campus work)或者Scholarship/奖学金获得者会收到1042-S表格。

证券投资者,会收到从自己投资所用的券商(例如:Chase,TD-Ameritrade等)寄来的1042-S表格上面有投资收入和扣税的详细情况。

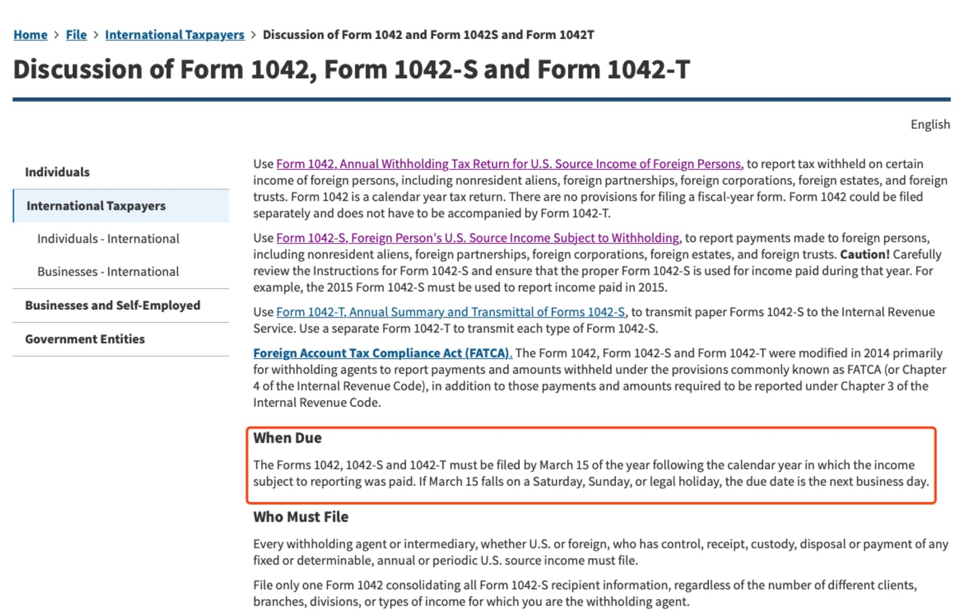

收到1042-S表格的时间

根据IRS的规定,雇主或者交易平台必须在报税年结束后,第二年的3月15日之前把1042-S 表格给报税人寄出。如果3月15日是个假日,则顺延到下一个工作日。

所以在tax year结束之后的3月中旬,同学们就应该可以收到自己的1042-S表格。

图片来源于:https://www.irs.gov/individuals/international-taxpayers/discussion-of-form-1042-and-form-1042s-and-form-1042t 版权归原作者所属

如何理解1042-S表格 中的项目

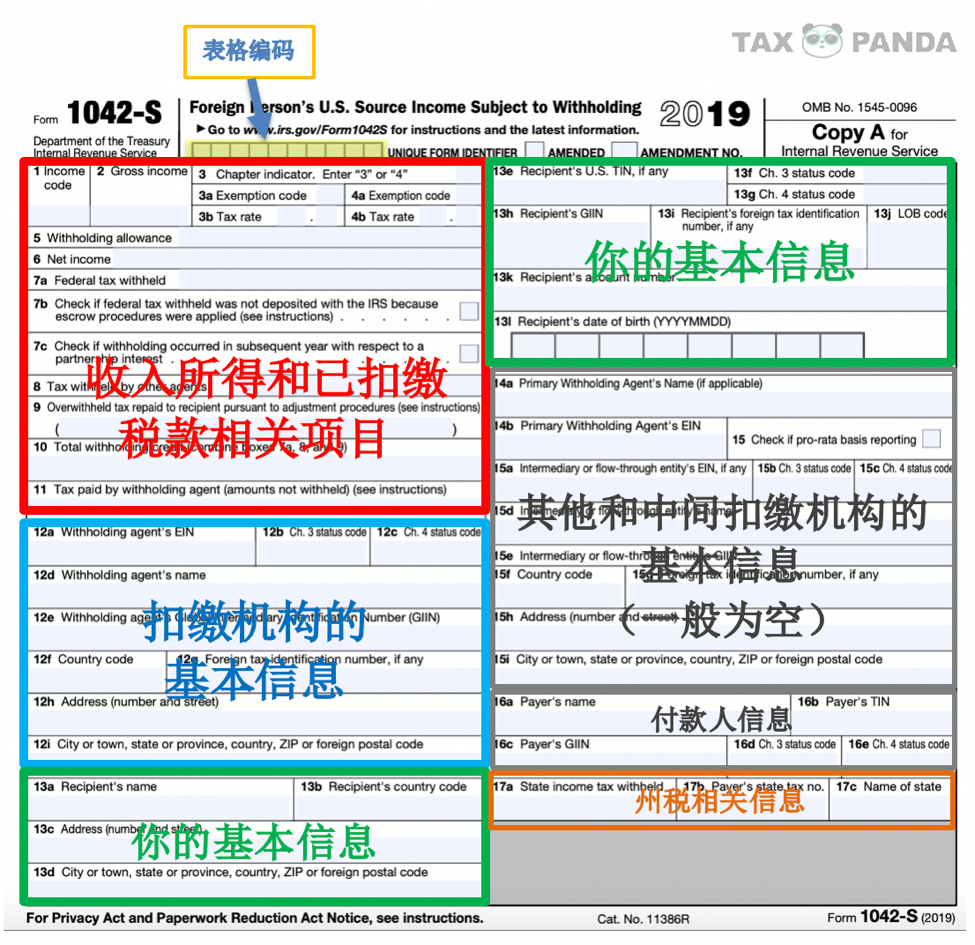

首先1042-S由7个大的板块组成,按照从上到下, 从左到右的顺序为:1.表的抬头,2.收入所得和已扣缴税款相关项目,3.扣缴机构的基本信息,4.纳税人(你)的基本信息,5.其他中间扣缴机构的基本信息,6.付款人信息和,7.州税相关信息。

其中,我们用来报税时,需要关注的最重要的部分就是:“收入所得和已扣缴税款相关项目”这个板块的内容。下面,大熊猫会详细讲解这部分的内容。

表格编码( Unique Form Identifier )

简单来说,它就是每一张1042-S表的一个“身份证”号码。

根据IRS的规定,你收到的 每一张1042-S表格都需要有一个独特的编码的十位数字。一个编码在一个报税年只出现一次。

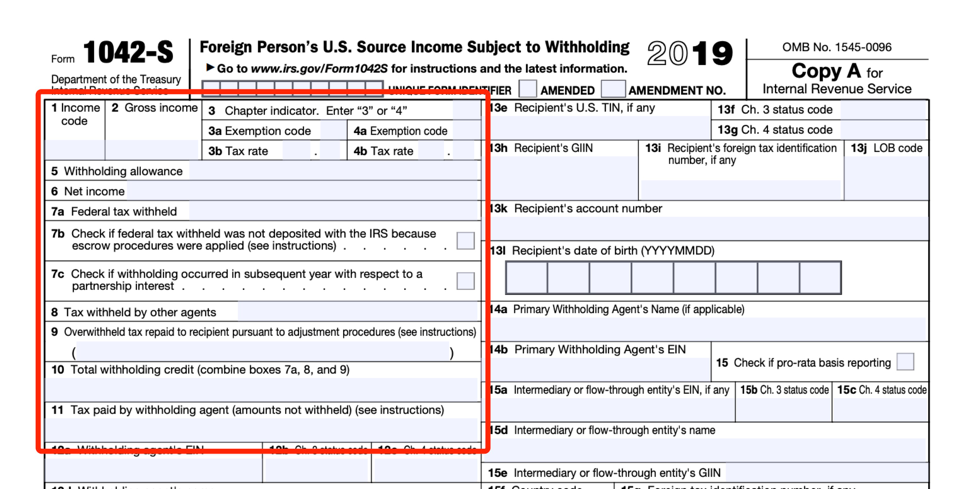

收入所得和已扣缴税款相关项目 (非常重要)

干货预警~!

这个板块的内容是和我们密切相关的报税信息。这里记录了你收入的种类、金额、是否免税、不免的话税率是多少、已经被预先扣缴了多少税这些重要的信息。

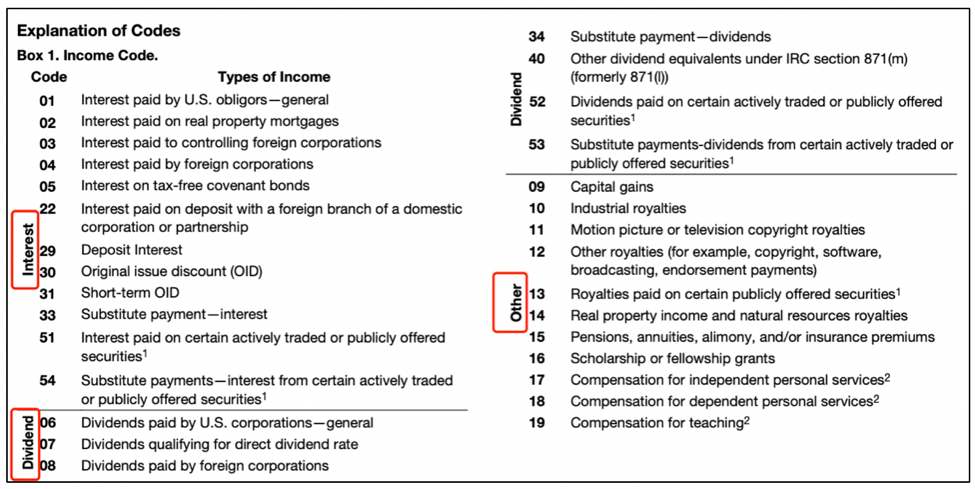

Box 1 – Income Code – 收入代码

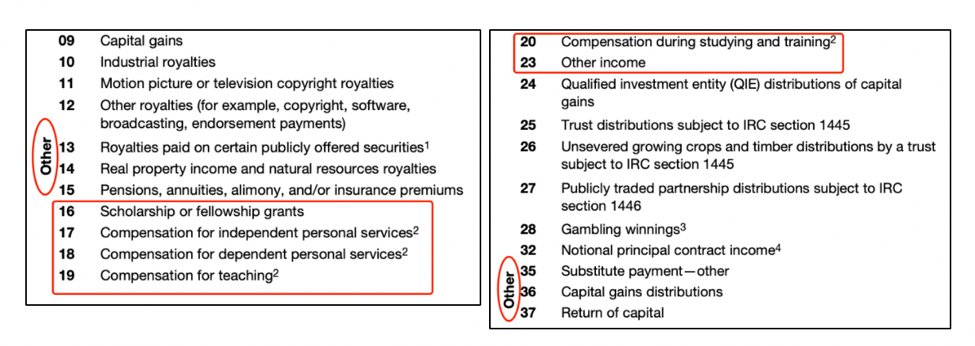

收入代码是美国国税局(IRS)使用的两位数字代码,。这个格展示的信息是为了让报税人了解自己的收入属于哪一种收入。1042-S涉及到的收入类型有很多种:有Interest,Dividend和 Other这三种大分类。

图片来源https://www.irs.gov/pub/irs-pdf/f1042s.pdf,版权归原作者所有。

【在校学生常见的1042-S Box 1收入代码】

大熊猫整理了一些同学们在1042-S表格里常见的收入代码,他们一般被分类于“Other”类下面:

- 16- Scholarships and fellowship grants – 奖学金和助学金

- 17 – Compensation for independent personal services (Independent contractor, Honorarium) – 独立个人服务的报酬(合同工,酬金)/自雇

- 18- Compensation for dependent personal services – 非独立个人服务的/有雇主

- 19- Compensation for teaching – 教学收入

- 20- Compensation during studying and training – 学习和培训期间的收入

- 23 – Other income (Awards and Prize Payments) – 其他收入:奖金

图片来源于:https://www.irs.gov/pub/irs-pdf/f1042s.pdf 版权归原作者所属

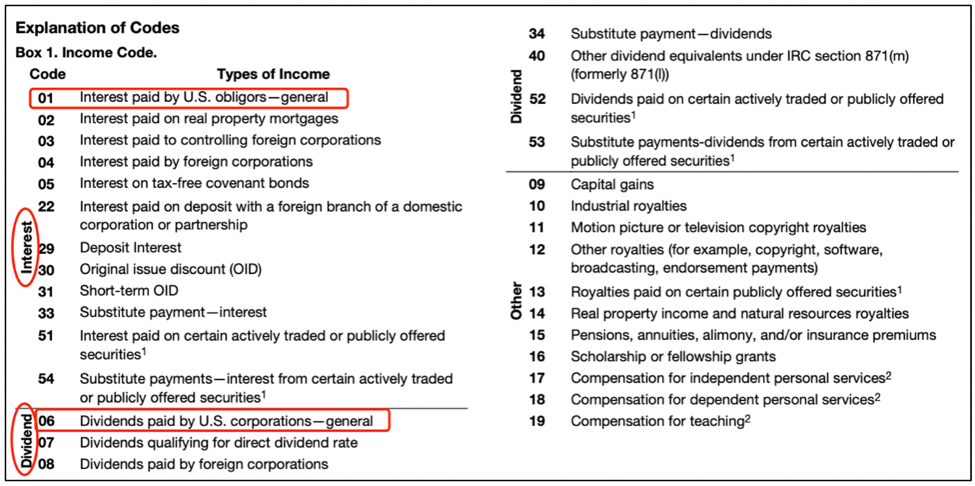

【投资人常见的1042-S Box 1收入代码】

对于有股票或证券投资组合收入的投资者,大熊猫也列出了他们常见的收入代码,他们一般在收入代码的Interest和Dividend的分类下面,最常见的有:

- 01 – Interest paid by U.S. obligors – general – 美国债务人支付的利息

- 06 – Dividends paid by U.S. corporations – general – 股息

图片来源于:https://www.irs.gov/pub/irs-pdf/f1042s.pdf 版权归原作者所属

Box 2 – Gross Income – 税前总收入

这里显示各类收入的税前总额。例如,在学校担任教务职位并获得收入的同学,1042-S表格 Box 2就是把学校今年发给你的所有的税前收入加在了一起。

Box 3 – Chapter Indicator – 预扣税类别代码

这一空格表明预扣税的属性类别,必须是 chapter 3 和 chapter 4 二者之一。

- Chapter 3 : Non- Residence Alien

- Chapter 4 : Foreign Account Tax Compliance Act (FATCA) 的扣留税 – 海外账户扣留税

因为大部分留学生都是Non-residence Alien (NRA), 所以各位同学一般这里的类别都是3。

根据上面的类别(3或者4)发表给你的机构会对应填写剩下的Box 3a,3b 或者 4a,4b。

注意:我们只是展示了这些代号都是些什么方便大家拿到1042-S表时可以对照理解表格的内容。全表信息都是发表给你的机构需要去填写的,我们是不需担心要怎么填写1042-S表格的。对于我们来说,我们只要在拿到表格时,知道这些都代表了什么,可以从哪里看出我们有什么收入,有没有豁免税,被扣了什么税,扣了多少税,怎么报税就可以了。

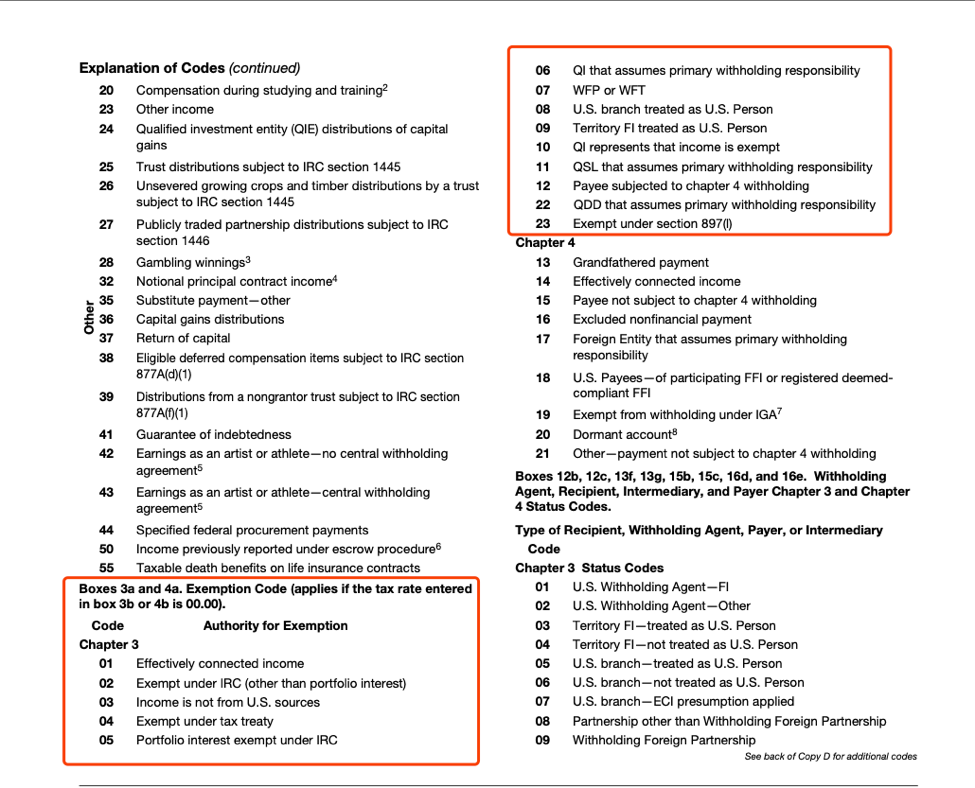

Box 3a – Exemption Code – 豁免代码:

此处的豁免代码是对于非居民外国人(NRA)的扣留税。

如果3b是“00.00”(0%税率),则豁免代码应该是下图中01至23所对应的代码。

图片来源于:https://www.irs.gov/pub/irs-pdf/f1042s.pdf 版权归原作者所属

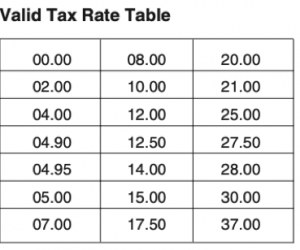

Box 3b – Tax Rate – 3a豁免代码所对应的税率:

豁免代码所对应的税率,展示的是正确的预扣税税率,这个税率是对于Box 2 Gross income或 者Box 6 Net income的收入而言的。注意,此处的税率填写方式比较特别,下表中02.00对应的 就是2%,10.00对应的就是10%,在表格中不出现%符号。

图片来源于: https://www.irs.gov/pub/irs-pdf/i1042s.pdf 版权归原作者所属

Box 4a – Exemption Code – 豁免代码 & Box 4b – Tax Rate – 4a 豁免代码所对应的税率

和3a,3b一样,豁免代码可以在上图中找到,下面列出了比较常见的代码。

-

-

- 16 – 用于非财务付款,包括工资,奖学金,酬金和奖励/奖品。

-

Box 5 – Withholding Allowance – 扣缴津贴

这项一般是空着的。只有在Box 1 的Income code为16(奖学金),17(独立个人服务的补偿),18(非独立个人服务的报酬 ),19(教学收入),20(学习和培训期间的收入),42(作为艺术家或运动员的收入)的情况下,可能有一定的扣缴津贴。

Box 5中的金额会降低你的Taxable income(应税收入)。请见下面净收入公式。

Box 6 – Net Income – 净收入

净收入 = 税前总收入 – 扣缴津贴(Box 6 = Box 2 – Box 5)

如果Box 5没有扣缴津贴,则Box 6一般是没有内容的(和Box 2 Gross Income 无区别)。 Box 5 有扣缴津贴的话,那么Box 6会重新计算一下你的净收入。

Box 7a – Federal Tax Withheld – 联邦代扣税款

Box 7a是这张表上非常非常重要的项目。

一般情况下,Box 7a(联邦代扣税的总额)= Box 2(总收入) * Box 3b(税率)

Box 8 – Tax withheld by other agents – 其他代理商代扣的税款

如果其它代理商或雇主预先扣留了你的一部分收入,将会在这里表明。大部分在学校工作的同学,这一项应该都是空白的。

Box 9 Overwithheld tax repaid to recipient pursuant to adjustment procedures – 已退还给纳税人的多扣留的税款

如果报税人的收入被过度扣留,且多扣留的部分已经退还给你了,那么退还的金额会出现在这里。大部分人此项应该都是空白的。

Box – 10 Total withholding credit – 预先扣缴总税额

这一项表示了你被预先扣缴了的联邦税的总金额。这项是对上面几项的总结。

Box 10 = Box 7a + Box 8 + Box 9(负数)

如果box 7a的金额是 $600,box 8的金额是 $120,box 9已退还给你扣留税款金额是 (-$50),则box 10的金额应该等于 box 10 = 600 + 120 +(-50)= $670。

Box – 11 – Tax paid by withholding agent(amounts not withheld) 机构支付的税款金额(未预扣)

给大家寄1042-S表格的机构(学校、券商)等,没有扣除你的收入,还是给你预缴税了,这个情况下Box 11出现的数字就是没有预扣的预缴税款。

扣缴机构的基本信息

Box 12a – 12j

这一板块的内容就是给你发这张表,也是帮你扣缴联邦税的机构(学校,券商)的基本信息。包括机构的商业报税号(EIN),机构的类别代码,名称,地址。

纳税人(你)的基本信息

Box 13a – 13l

这些是同学们的个人信息,包括各位同学的姓名,地址,国家/地区代码和ITIN(国际税收识别号)或SSN(社会安全号)建议大家认真阅读确保正确。

这里大熊猫重点强调一下 Box 13f Ch.3 Recipient Status Code,这里 CODE 16 表示“个人”。

中介信息

Box 14 – 16 中介信息

Box 14 – 16适用于使用了中介进行预缴税的情况,这里显示其他中间扣缴机构的基本信息,如果付款是由转账代理 或 付款代理进行的时候所显示的付款人信息。一般同学们收到学校寄来的1042-S表格这几项一般都是空白的,可以暂且不考虑。

州税相关信息

Box 17a – 17 c

记录和州税相关的信息,这里我们重点介绍Box 17a。它一般为0,如果这一项有金额的话,说明给你1042-S的机构已经帮你扣留了州政府的税,报税的时候,可以用State tax withheld (代扣州政府所得税) 来减免你的Taxable Income(应税收入),因为State tax withheld可以作为Itemized deduction 来减免Federal taxable income的。具体操作:将State tax withheld (代扣州政府所得税) 填入Form 1040NR第3页Schedule A的Line 1a来减免Taxable Income.

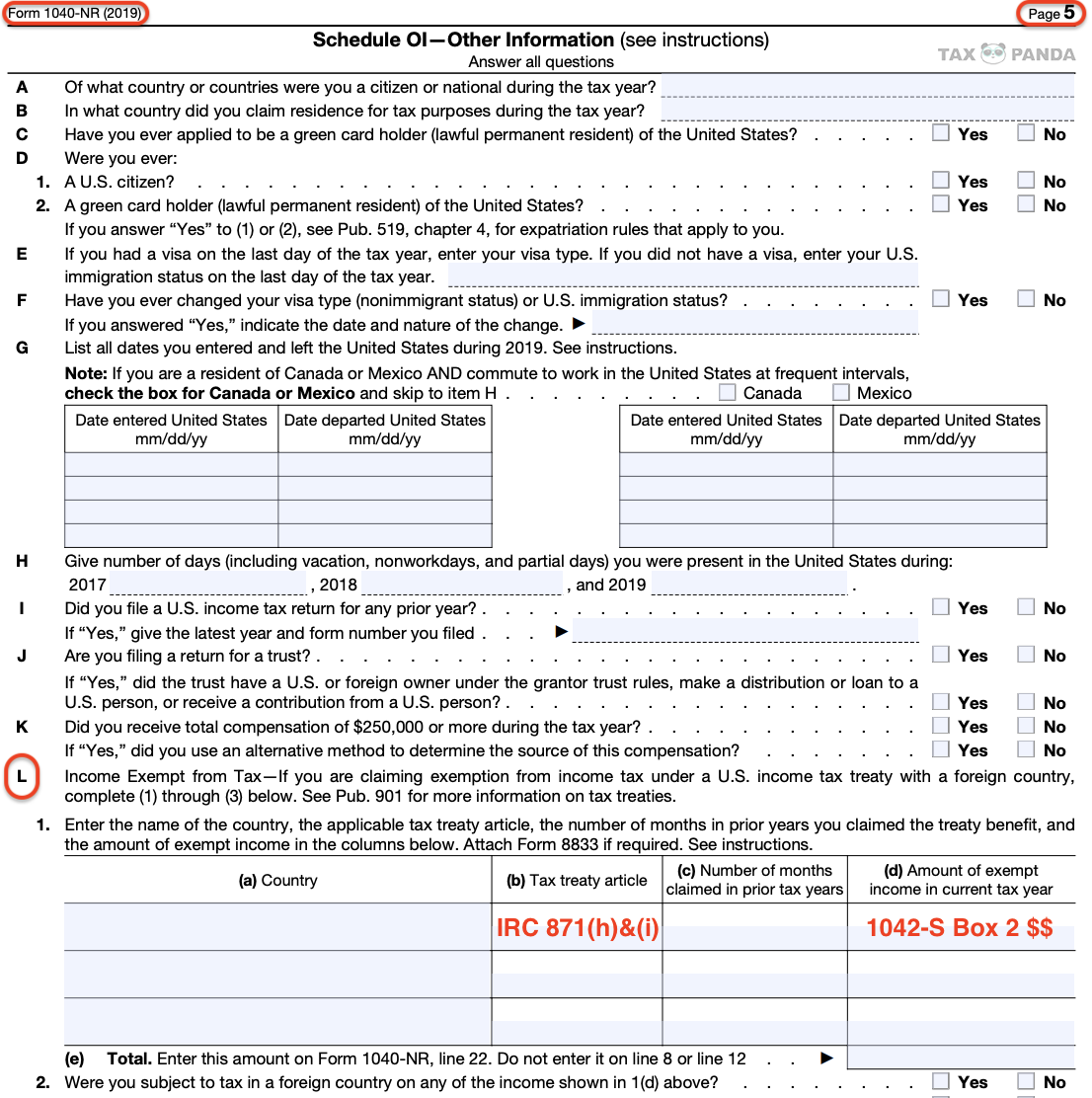

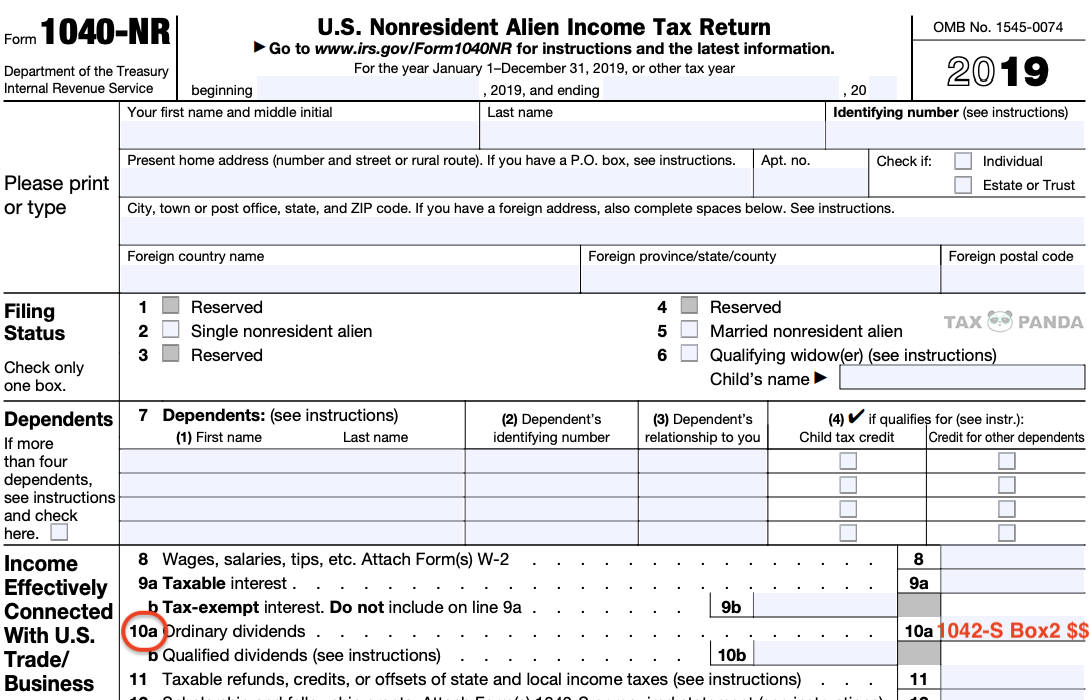

拿到1042-S 表格怎么填1040NR

看完上面的解读,大家应该都知道了在报税时我们要关注的就是1042-S上的收入的种类、金额(Box 1、Box 2)和已经被预先扣缴了的联邦个人所得税的总金额(Box 10)。那么这些金额,在报税的时候都需要怎么处理呢?它们要对应到我们Non-Resident Alien报税表1040NR的什么地方呢?

大熊猫给大家整理了收到常见的1042-S收入项目和对应在1040NR上的申报:

| 1042-S上显示项目 | 申报处理对应 | ||

| 1042-S | 1040NR | ||

|

Gross income/净收入 |

Box 1 = 16

(免税奖学金,不交税) |

Box 2 | · Line 12

· Line 31 |

| Box 1 = 16

(不免税奖学金) |

Box 2

(Tax Treaty 减$5,000) |

· Line 12

· Line 22 (Tax Treaty $5,000) · Sch. OI Item L(1)(e) (Tax Treaty $5,000)

|

|

| Box 1 = 17/18/19/20 (TA/RA收入) | Box 2

(Tax Treaty 减$5,000) |

· Line 8

· Line 22 (Tax Treaty $5,000) · Sch. OI Item L(1)(e) (Tax Treaty $5,000)

|

|

| Box 1 = 01 (利息) | Box 2 | · OI Item L(1)(e)–NR Interest 不交税 | |

| Box 1 = 06 (股份分红) | Box 2 | · Line 10a | |

| Total Withheld/预先扣缴总税额 | Box 10有金额 | Box 10 | · Line 62d |

下面大熊猫给大家详细讲解每一种情况的对应的报税处理:

奖学金(Box 1为16)

免税奖学金

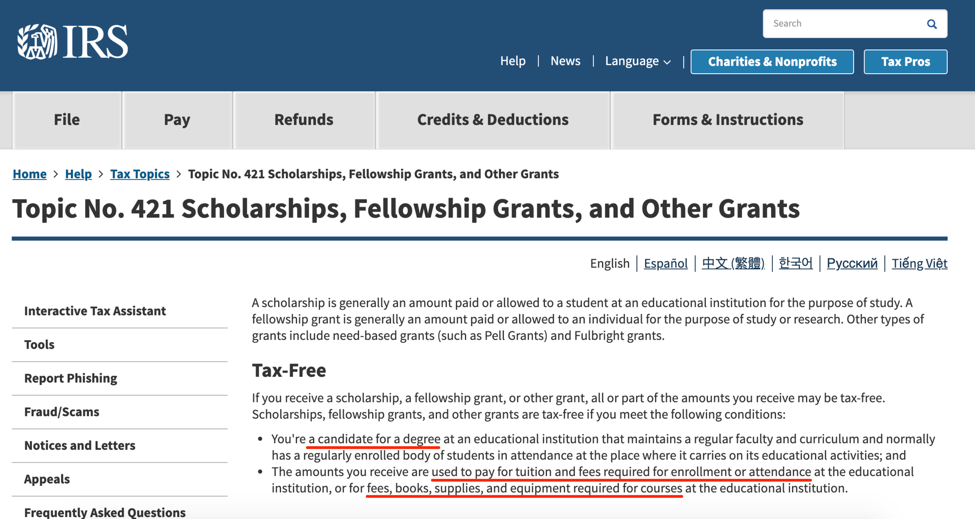

根据 IRS的规定,只要满足以下条件时,奖学金收入不用缴税:

-

-

- 你在具备正常师资和课程的教育机构完成学位。

- 奖学金用于支付学费,杂费和与课程相关的费用,如书本、教材、设备等。(注意:用于补助住宿、差旅等时不能免税)

-

图片来源https://www.irs.gov/taxtopics/tc421,版权归原作者所有。

这种情况下虽然不用纳税但我们需要申报,方法是:

-

-

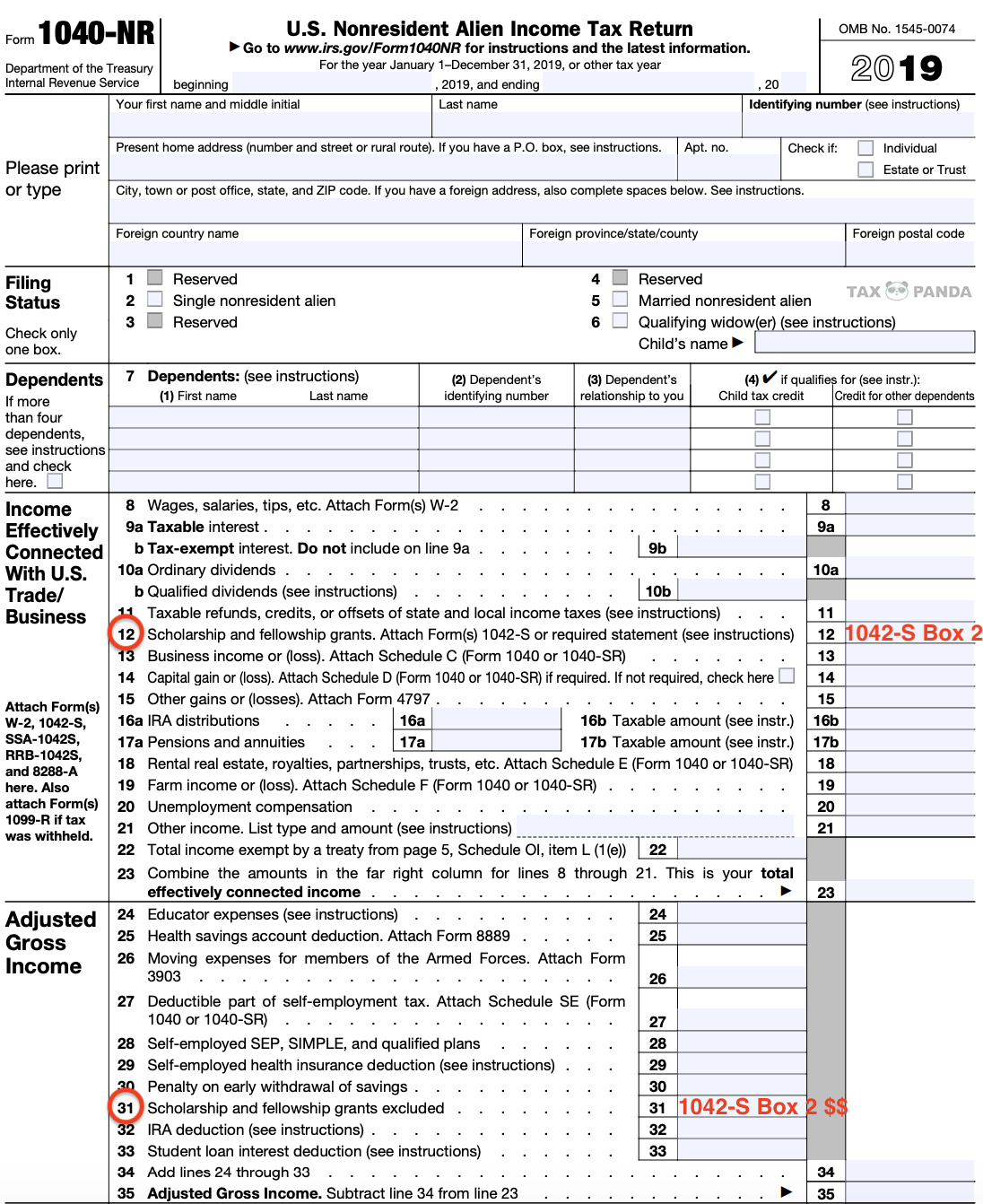

- 把1042-S上的Box 2金额填到1040NR的:

- Line 12 Scholarship and fellowship grants 和

- Line 31 Scholarship and fellowship grants excluded(这样12& 31就互相抵消相当于免税了。)

- 把1042-S上的Box 2金额填到1040NR的:

-

图片来源于:https://www.irs.gov/pub/irs-pdf/f1040nr.pdf 版权归原作者所有。

不免税奖学金

除了什么活也不用干就拿到的免税的奖学金外,有些学校给同学们奖学金是要求获奖人做TA/RA/GA位前提条件领取的。根据IRS的形容,这部分的收入是“以奖学金形式发放的工资”所以要交税。(具体参考1040NR Instruction里对 Line 12的解释)

不免税的奖学金填入1040NR的方法:

-

-

- 1042-S的Box 2税前总收入减去$5,000(tax treaty)后的金额填入1040NR的

- Line 12 Scholarship and fellowship grants。

- 免去的$5,000填入Line 22

- 完成Schedule OI的Item L(1)(e) (详细填写参见《留学生报税如何利用 TAX TREATY 轻松省下1000刀?》的“申请S. China Tax Treaty的步骤”部分)

- 1042-S的Box 2税前总收入减去$5,000(tax treaty)后的金额填入1040NR的

-

注意:因为中美的双边税收协定,中国留学生在满足在这种情况下是满足tax treaty免税$5,000的条件的,则不需要把tax treaty的数额算在Line 12中,而需要列在Line 22中。一般情况下,学校发的1042-S已经把tax treaty 的减免考虑进去了,如果学校没有免掉这$5,000,大家也不用慌,我们也可以在报税的时候自己claim回来的。(更多关于中美tax treaty的内容,请参考大熊猫专题文章《留学生报税如何利用 TAX TREATY 轻松省下1000刀?》

TA/RA/On-Campus在校工作收入

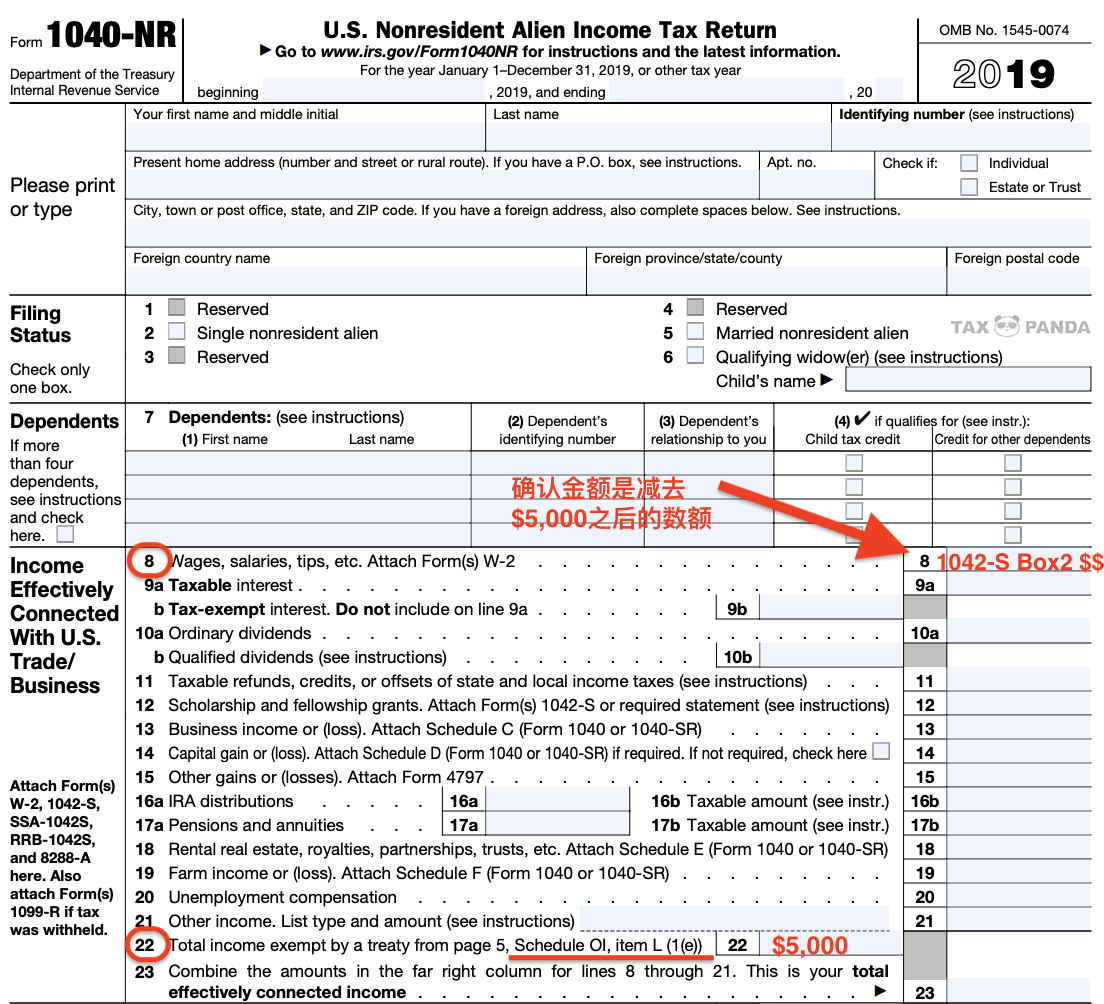

在校工作的同学收到了1042-S表格,其实性质和不免税奖学金非常相似,都是工作收入,需要缴税。

具体需要填写:

-

-

- 1042-S的Box 2税前总收入减去$5,000(tax treaty)后的金额填入1040NR的

- Line 8 Scholarship and fellowship grants

- 免去的$5,000填入Line 22。

- 完成Schedule OI的Item L(1)(e)。

- 1042-S的Box 2税前总收入减去$5,000(tax treaty)后的金额填入1040NR的

-

(详细填写参见《留学生报税如何利用 TAX TREATY 轻松省下1000刀?》的“申请 U.S. China Tax Treaty的步骤”部分

常见投资人收入

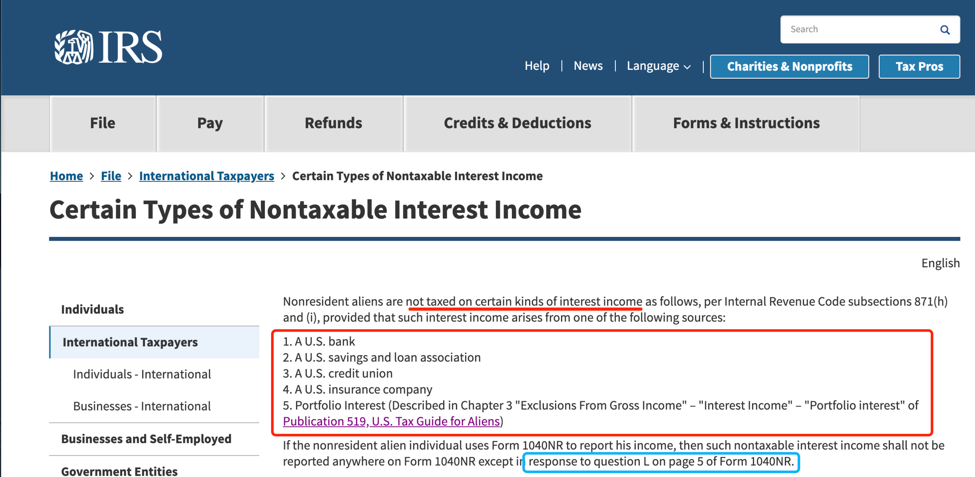

利息/Interests (Box 1为01)

收到来自银行checking/saving account的利息收入,Non-Resident Alien是不用交税的!因为根据IRS, 这些利息收入是属于 “Certain type of nontaxable interest”。虽然不用交税,还是需要申报。

图片来源https://www.irs.gov/individuals/international-taxpayers/certain-types-of-nontaxable-interest-income,版权归原作者所有。

当我们收到了符合免税要求的interest类的1042-S时,我们需要完成:

-

-

- Form 1040NR 第5页 Schedule OI Other information的Question L。(见下图)

-

股份分红/Dividends (Box 1为06)

与银行利息收益不一样,股份分红对于Non-Resident是不能免税的。

1042-S的Box 1 显示income code为06 – Dividends paid by U.S. corporations

填入1040NR的方法:

-

-

- 将1042-S的Box 2 填入1040NR的Line 10a。

-

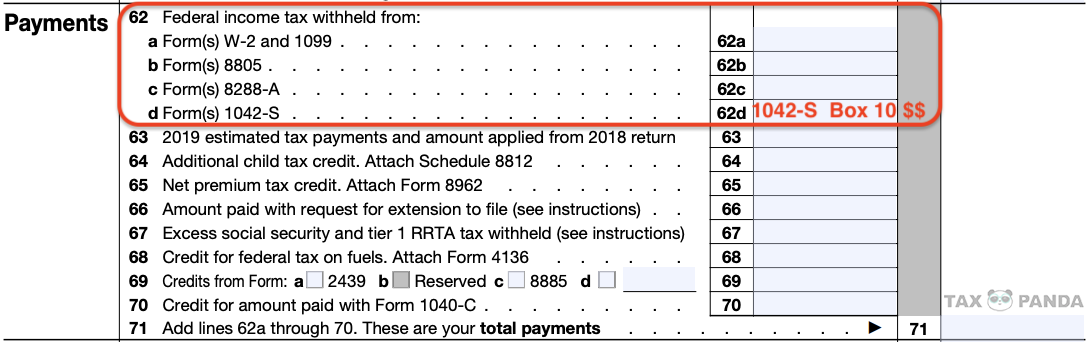

代扣税款/Withheld申报

无论我们收到什么种类的收入,只要我们被代扣了联邦税(Box 10有金额),说明缴扣机构以我们的名义扣留并且缴纳了我们应该交给IRS的税款,这些金额我们都可以在1040NR的Line 62: Federal income tax withheld from对应的项目中填写。

1042-S申报withheld的具体方法是:

-

-

- 将1042-S的Box 10金额填入1040NR第二页的 Line 62d

-

图片来源于:https://www.irs.gov/pub/irs-pdf/f1040nr.pdf 版权归原作者所有。

1042-S表格 一些容易出现错误的地方

虽然1042-S表格 是机构(学校、券商)等填写好,寄给大家的,但是为了防止一些人为的错误,大熊猫在这里列举了1042-S表格 常见的一些错误,大家可以自己检查一下。

-

-

- 错误的income code,box -1 income code不能是空白或者“00”。

- Box-3b的税率格式容易出现错误。

-

1042-S表格邮寄的注意事项

1042-S表格 可以作为1040NR的附件,和Form 1040NR, Form 8843 一起邮寄给IRS. 大家注意寄出去的1042-S表格最好是复印版,原版的可以自己保存好,根据IRS的规定,建议1042-S表格在报税后保存两年及以上。

1042-S表格的邮寄地址

1042-S 因为是附属表格,所以邮寄的地址根据税表的主表格而定。如果邮寄1040NR的话,请参考1040NR的邮寄地址。

1040NR(Without Payment – 不需要支付欠税款时邮寄地址)

Department of the Treasury

Internal Revenue Service

Austin, TX 73301-0215

U.S.A.

1040NR(With Payment – 包括付款欠税支票时邮寄地址)

Internal Revenue Service

P.O. Box 1303

Charlotte, NC 28201-1303

U.S.A.

关于具体邮件格式规范等,欢迎大家参考大熊猫之前的文章《留学生报税2019年全解析》的Form 8843邮寄的注意事项-信封的格式部分。

相信看完大熊猫的文章后,这一次报税季寄给你的1042-S都能轻松面对啦~

希望报税大熊猫的文章可以帮助到更多的留学生们解决税务疑问,并且优化税务申报。同时我们也非常欢迎大家有任何税务问题都可以咨询报税大熊猫的专业税务团队。

Tax Panda原创作品,未经授权,不得转载,Tax Panda保留版权及法律追诉权利。Tax Panda所有原创文章所发表的观点只属于信息共享,并不构成任何法律意见。

©Copyright Tax Panda 2022