Table of Contents

FICA退税 和计算:FICA 是Federal Insurance Contributions Act的缩写,由Social security tax(社会保障税)和Medicare tax(医疗保险税)两个税种组成。除了符合一定条件的人不需要缴纳FICA税以外,一般人的收入都要缴纳FICA税。想知道更多FICA税的科普扫盲,和具体有哪些人不用交FICA税,请参考《手把手教你向IRS要回FICA税》的“FICA税简介”和“什么人可以不交FICA”部分。

注意:这篇文章适用于需要缴纳FICA的同学们。(常见的是:1.报税身份为Resident Alien,且有合法校外CPT/OPT工作的同学,和2.有H1B工作签证的同学)。所以是Non-Resident报税的F-1/J-1同学就暂时不用太关注这篇文章了。但是也建议大家收藏备用,说不定哪天你就抽中了H1B成为了被IRS薅羊毛的那只羊了呢。

还不清楚自己报税身份的同学,非常建议阅读文章《报税身份如何判断? RESIDENT(RA)还是NON-RESIDENT(NRA) 》。

FICA税率

FICA由2种税组成:社会保险税和医疗保险税。他们的税率不同,且征收的薪资上限的要求也不同。

大熊猫把这两种税的税率总结于下表:

| 雇主 | 员工 | 合计税率 | 薪资上限 | |

| 社会保障税税率

(Social Security Tax Withheld) |

6.2% | 6.2% | 12.4% | $132,900(2019年)

$128,400(2018年) |

| 医疗保险税税率

(Medicare Tax Withheld) |

1.45% | 1.45% | 2.9% | 薪资无上限。

* 如果薪资超出【临界值】,所有工资都交医疗保险税的基础上,额外征收超出临界值部分的0.9% |

| 合计税率 | 7.65% | 7.65% | 15.3% | – |

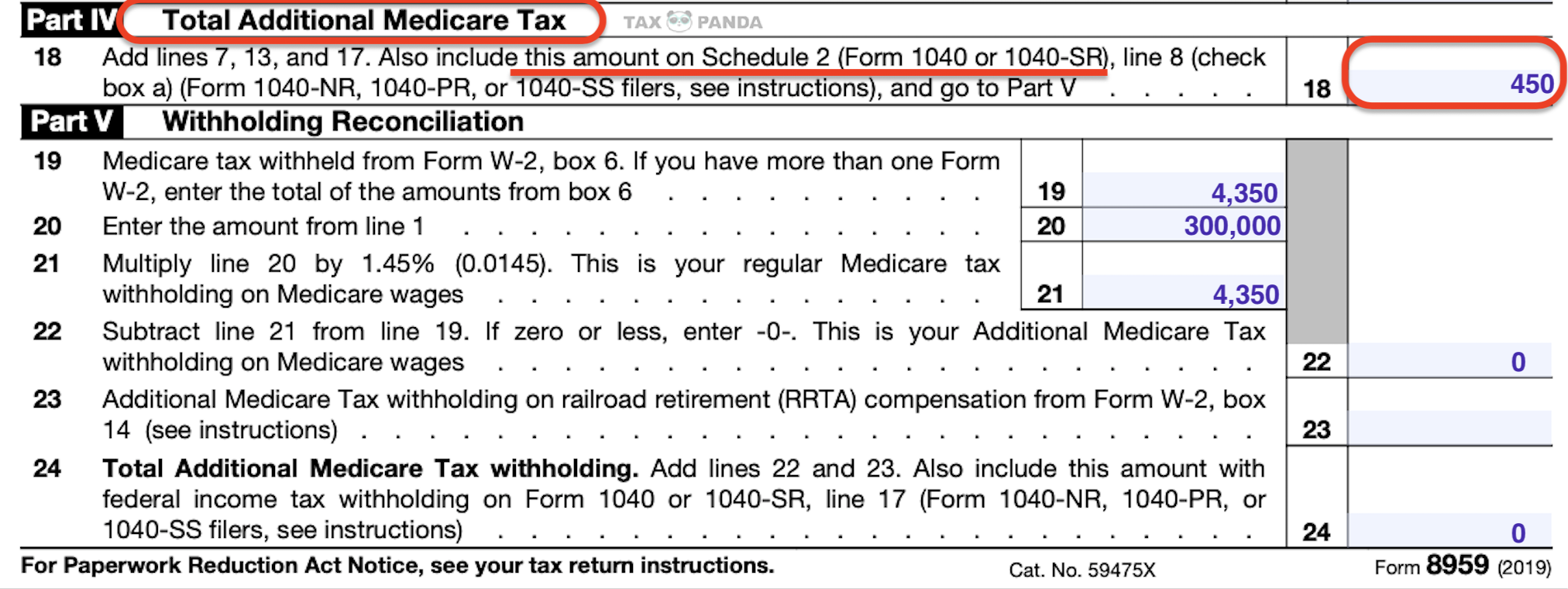

* 【额外医疗保险税】

额外医疗保险税需要填写Form 8959,作为 “ Other Taxes”在Form 1040中出现。

征收医疗保险税的工资无上限,如果薪资超出【临界值】,所有工资都交医疗保险税的基础上,还需额外征收超出临界值部分的0.9% 。而【临界值】根据报税的个人情况/Filing Status有所不同,以下是IRS给出的Medicare tax最新临界值:

| 报税的个人情况/Filing Status | 临界值/Threshold Amount |

| Single(单身) | $200,000 |

| Head of Household(一家之主) | $200,000 |

| Qualifying Widow(er) with dependent child

(抚养子女的符合标准的寡妇/丧偶的丈夫) |

$200,000 |

| Married Filing Jointly/(已婚夫妻联合报税) | $250,000 |

| Married Filing Separately(已婚夫妻分开报税) | $125,000 |

我有多交或少交FICA税么?

对于有W-2收入的同学,雇主都已经扣留代缴了你的FICA税(显示在W-2的Box 4和Box 6)。但是雇主的扣留是你真正需要缴纳的FICA税的金额么?

对于有1099-MISC收入的同学,没有雇主给我们扣留代缴FICA税,那我们自己怎么计算我们应该要交多少FICA税呢?

我们来看看究竟FICA税具体是怎么计算的。

根据IRS的规定,大熊猫给大家提炼了计算FICA税的核心要素:

- 无论你有多少种收入来源(W-2 and/or 1099-MISC),社会保障税(Social security tax)只征收你纳税年全部收入来源的上限:$132,900(2019纳税年数据)。

- 无论收入来源(W-2 and/or 1099-MISC),所有收入都要缴纳医疗保险税(Medicare tax)。

- 无论收入来源(W-2 and/or 1099-MISC),额外医疗保险税/Additional Medicare tax都只按报税个人情况/Filing status选择临界值进行计算。

- 在同时有W-2(有雇主)和1099-MISC(自雇)收入的情况下,“社保税工资上限”和“医保税临界值”都是先分配给W-2,W-2工资没有达到“社保税工资上限” 和“医保税临界值”,再将剩余的值分配给1099-MISC的【Net earnings】*。

【Net earnings】是92.35%的自雇Net profits/净收入(净收入是1099-MISC的Box 7收入减去business expenses之后的金额),这是计算医保税的税基。

接下来大熊猫就根据这些核心要素和FICA的税率来举几个最常见的例子说明一下FICA税是如何计算的。因为留学生大多数报税个人情况/Filing Status都是单身(Single),我们就以Single为例,分收入来源(W-2/1099-MISC)进行讲解。(为简化解释,例子中报税人只有一份收入。)

收到Form W-2的人:雇主负担一半FICA:7.65%。

【例子1】: W-2收入不超“社保税工资上限”和“医保税临界值”

大熊猫2019年W-2收入为$100,000。( 单身报税,医保税临界值为$200,000)

解析:

收入$100,000 < $132,900 (社保税征收上限) ➜ Box 3(社保税工资 )= $100,000

收入$100,000 < $200,000 (医保税临界值) ➜ Box 5(医保税工资) = $100,000 (无需缴纳额外医保税)

所以:

- Box 4 (社保税扣留 )= Box 3 * 6.2% = $100,000 * 6.2% = $6,200

- Box 6 (医保税扣留) = Box 5 * 1.45% = $100,000 * 1.45% = $1,450

- FICA = Box 4 + Box 6 = $7,650

【例子2】: W-2收入超过“社保税工资上限”但不超过“医保税临界值”

大熊猫2018年W-2收入为$150,000。( 单身报税,医保税临界值为$200,000)

解析:

收入$150,000 > $132,900 (社保税征收上限) ➜ Box 3(社保税工资 )= $132,900

收入$150,000 < $200,000 (医保税临界值) ➜ Box 5(医保税工资) = $150,000 (无需缴纳额外医保税)

所以:

- Box 4 (社保税扣留 )= Box 3 * 6.2% = $132,900 * 6.2% = $8,239.80

- Box 6 (医保税扣留) = Box 5 * 1.45% = $150,000 * 1.45% = $2,175

- FICA = Box 4 + Box 6 = $10,414.80

【例子3】: W-2收入超过“社保税工资上限”和“医保税临界值”

大熊猫2018年W-2收入为$250,000。( 单身报税,医保税临界值为$200,000)

解析:

收入$250,000 > $132,900 (社保税征收上限) ➜ Box 3(社保税工资 )= $132,900

收入$250,000 > $200,000 (医保税临界值) ➜ Box 5(医保税工资) = $250,000 (并且需要额外缴纳0.9%医保税)

所以:

- Box 4 (社保税扣留 )= Box 3 * 6.2% = $132,900 * 6.2% = $8,239.80

- Box 6 (医保税扣留) = Box 5 * 1.45% + (Box 5 – $200,000)* 0.9% = $250,000 * 1.45% + ($250,000 – $200,000)* 0.9%

= $4,075 - FICA = Box 4 + Box 6 = $12,314.80

无雇主/自雇人员负担全部FICA

自雇人士的FICA税的税基都是自雇收入的【Net earnings】。

* Net earnings是92.35%的自雇Net profits/净收入(净收入是1099-MISC的Box 7收入减去business expenses之后的金额),这是计算医保税的税基。

以下例子的数据全部都基于净收入/Net Profits(Schedule C的Line 31金额)。

【例子4】: 1099MISC 收入不超过“社保税工资上限”和“医保税临界值”

大熊猫2018年收到1099-MISC,减去Expenses后的净收入为$108,284。( 单身报税,医保税临界值为$200,000)

解析:

92.35%的净收入 = $108,284 * 92.35% = $100,000

$100,000 < $132,900 (社保税征收上限) ➜ 社保税税基 = $100,000

$100,000 < $200,000 (医保税临界值) ➜ 医保税税基 = $100,000 (无需缴纳额外医保税)

所以:

- 社保税/Social security tax = $100,000 *12.4% = $12,400

- 医保税/Medicare tax = $100,000 * 2.9% = $2,900

- 自雇FICA(或SE Tax)= Social security tax + Medicare tax = $15,300

【例子5】: 1099MISC 收入超过“社保税工资上限”但不超过“医保税临界值”

大熊猫2018年收到1099-MISC,减去Expenses后的净收入为$162,426。( 单身报税,医保税临界值为$200,000)

解析:

92.35%的净收入 = $162,426 * 92.35% = $150,000

$150,000 > $132,900 (社保税征收上限) ➜ 社保税税基 = $132,900

$150,000 < $200,000 (医保税临界值) ➜ 医保税税基 = $150,000 (无需缴纳额外医保税)

所以:

- 社保税/Social security tax = $132,900 *12.4% = $16,479.60

- 医保税/Medicare tax = $150,000 * 2.9% = $4,350

- 自雇FICA(或SE Tax)= Social security tax + Medicare tax = $20,829.60

【例子6】: 1099MISC 收入超过“社保税工资上限”和“医保税临界值”

大熊猫2018年收到1099-MISC,减去Expenses后的净收入为$270,709。( 单身报税,医保税临界值为$200,000)

解析:

92.35%的净收入 = $270,709 * 92.35% = $250,000

$250,000 > $132,900 (社保税征收上限) ➜ 社保税税基 = $132,900

$250,000 > $200,000 (医保税临界值) ➜ 医保税税基 = $250,000 (并且需要缴纳0.9%额外医保税)

所以:

- 社保税/Social security tax = $132,900 *12.4% = $16,479.60

- 医保税/Medicare tax + 额外医保税/Additional Medicare tax = $250,000 * 2.9% + ($250,000 – $200,000) * 0.9% = $7,770

- 自雇FICA(或SE Tax)= Social security tax + Medicare tax = $24,249.60

FICA问题集锦

虽然我们列举了几个简单的FICA自查计算例子,但是其实现实生活中,根据收入来源,报税个人情况(Filing Status)的各种情况变化,FICA税的计算会变得复杂起来。下面我们在问题集锦里列出了涵盖更多不同报税情况(Filing status)、不同收入来源下的FICA税多退、少补的情景。

注意:大家在参考的时候一定要确认好自己的各种条件是否和情景相同,因为只要有一个条件不吻合,就很可能会有不同的原则需要遵守。

单身报税,多份W-2,交超了社保税上限如何要回?

问:我有两份或以上W-2,每一份W-2都都扣了社保税,所有W-2的社保税扣留总和超过了应交的社保税上限,超过的部分可以要回么,怎么要回?(2019报税年)

答:可以要回。

根据IRS的Excess social security tax withheld的指引,如果实际缴纳的社保税超过个人应该缴纳的上限(2019报税年:$132,900 * 6.2% = $8,239.80),超额缴纳的部分是Refundable credit(可退税额)。

具体退回方法步骤为:

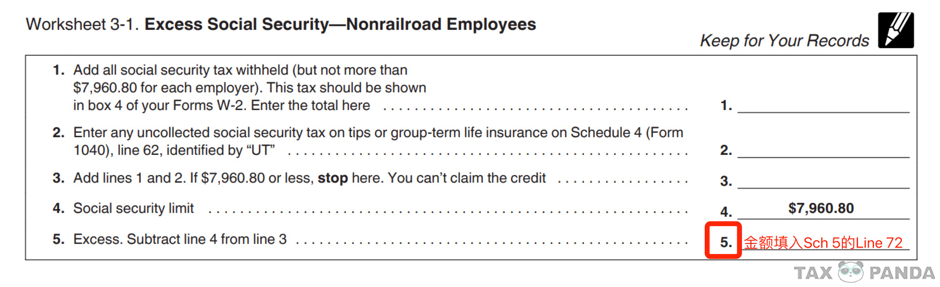

- 第一步:用 Publication 505 Tax withholding and Estimated Tax文件45页的Worksheet 3-1 计算超额缴纳部分。(Worksheet只是辅助计算的工具,报税时不需要提交)

* $7,960.80为2018报税年Social Security Tax Withheld的上限,2019报税时这个上限调整为$8,239.80。

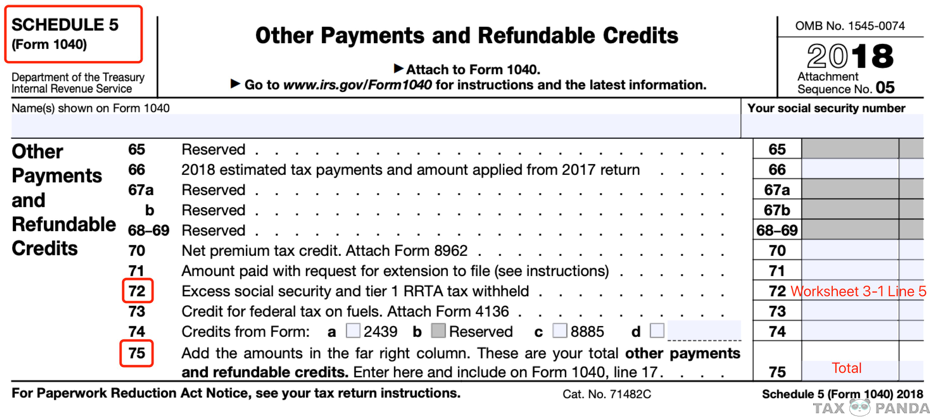

- 第二步:超额缴纳部分的金额填入Form 1040的Schedule 5 Other Payments and Refundable Credits 的Line 72:Excess social security

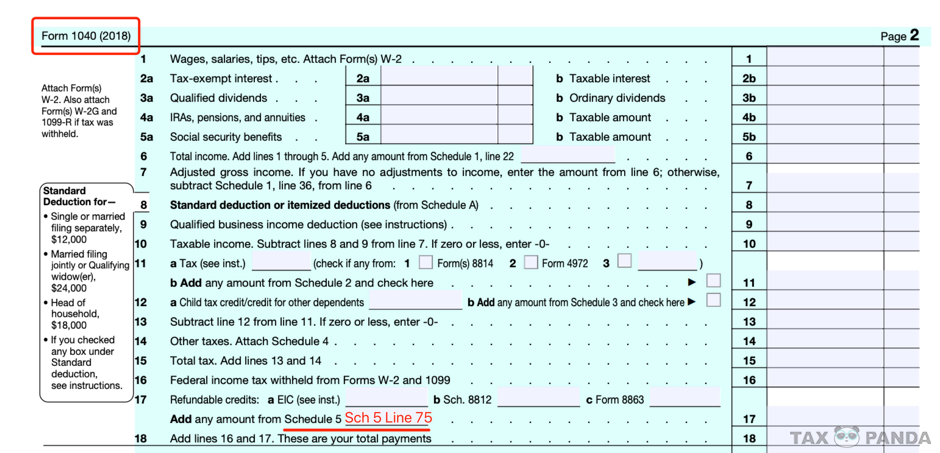

- 最后一步:Schedule 5 的Line 75 的金额填入1040主报税表Line 17:Refundable credits。

既有W-2也有1099-MISC,单身报税,应该交多少FICA?

情况如下:

| 收入类型 | 工资/净利润 | 税基 |

| W-2 | $130,000 | $130,000 |

| 1099MISC | $157,011 | $145,000 (Net Earning = $157,011 * 92.35%) |

答:这种情况下,我们需要运用的原则是D原则:

在同时有W-2(有雇主)和1099-MISC(自雇)收入的情况下,“社保税工资上限”和“医保税临界值”都是先分配给W-2,W-2工资没有达到“社保税工资上限” 和“医保税临界值”,再将剩余的值分配给1099-MISC的【Net earnings】。

计算FICA税:

【社保税计算】2019年

- 将社保税工资上限$132,900先分配给W-2工资$130,000。(税率为2%)

- 剩余的上限值($132,900 – $130,000 = $2,900)分配给1099-MISC的Net earnings。所以自雇Net earnings ($145,000) 的中只有$2,900需要缴纳社保税。(税率为4%)

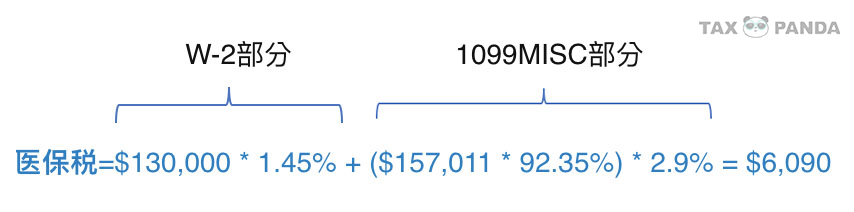

【医保税+额外医保税的计算】

医保税

因为W-2和1099MISC所征收的税率不同,所以要把两部分分开:

额外医保税

总医保收入 = $130,000 + $157,011 * 92.35% = $130,000 + $145,000 = $275,000 > 临界值($200,000),超过部分需要计算额外医保税。

- 临界值的分配:

- 临界值$200,000首先分配给W-2工资$130,000

- 剩余的临界值($200,000 – $130,000 = $70,000)分配给1099-MISC的Net earnings($145,000)。

超出剩余临界值额度的部分($145,000 – $70,000 = $75,000)缴纳0.9%额外医疗保险税。

额外医保税 = $75,000 * 0.9% = $675

应缴纳的Medicare tax + Additional Medicare tax = $6,090 + $675 = $6,765

应该交的FICA = $8,419.60 + $6,765 = $15,184.60

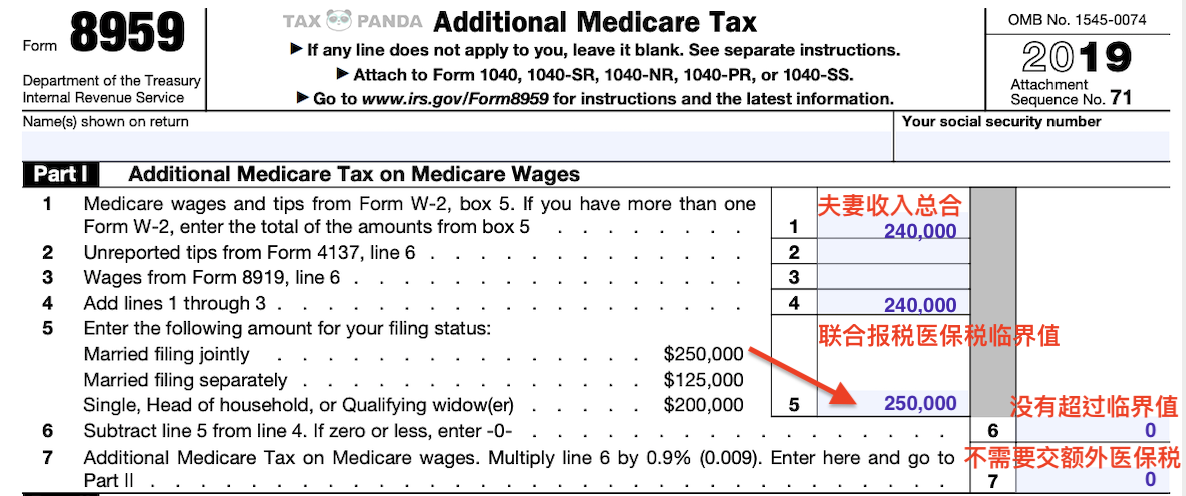

联合报税,总收入没超临界值,但被扣额外医保税

问:丈夫W-2收入$210,000,妻子W-2收入$30,000。夫妻联合报税总收入$240,000没有超过医保税临界值$250,000,为什么丈夫W-2收入被雇主扣留了额外医保税/Additional Medicare tax,怎么要回来?

【首先回答为什么】IRS规定,无论你最后选择什么filing status,但是雇主都要先按照单身的临界值$200,000来扣留,如果最后多扣留了,可在报税时退回。所以,丈夫超过$200,000的部分$10,000就会被雇主扣留0.9%的额外医保税。

【怎么要回来】

- 第一步:填写Form 8959的Part I, IV 和V(根据指示填写表格,就可以计算出应缴纳的额外医保税金额,和展示已被扣缴的额外医保税)以提问情况为例,填写如下:

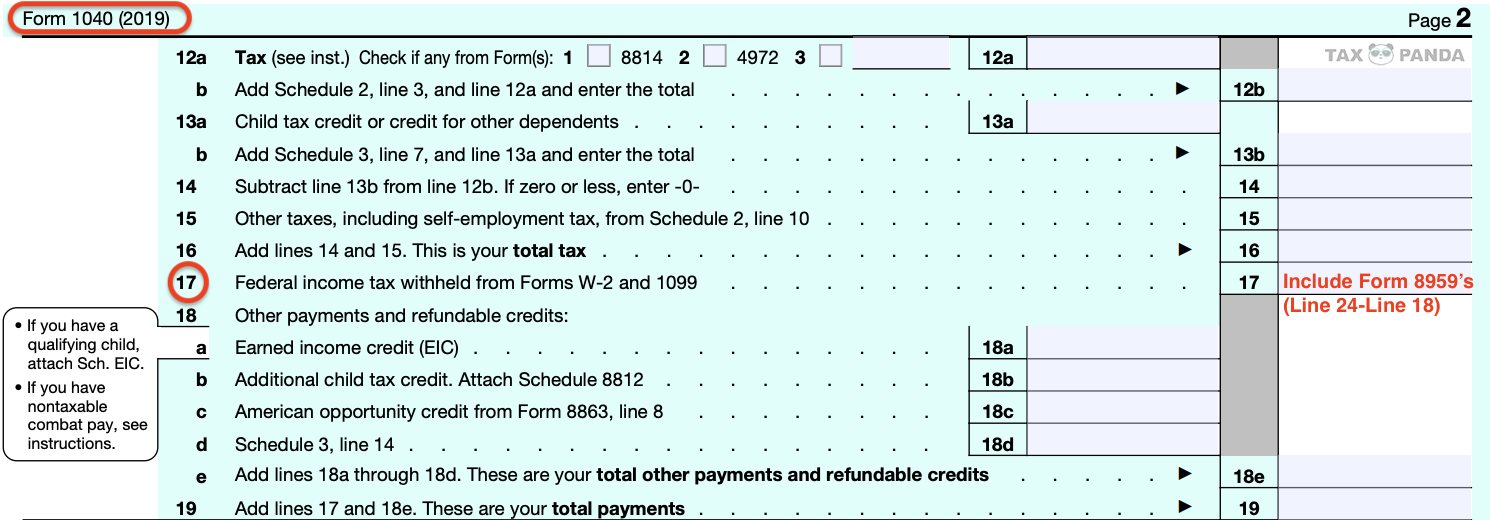

- 第二步:因为多缴了 $90额外医保税,将多缴纳的金额(Form 8959: Line 24 – Line18)加进1040主表的Line 16: Federal income tax withheld from Forms W-2 and 1099。

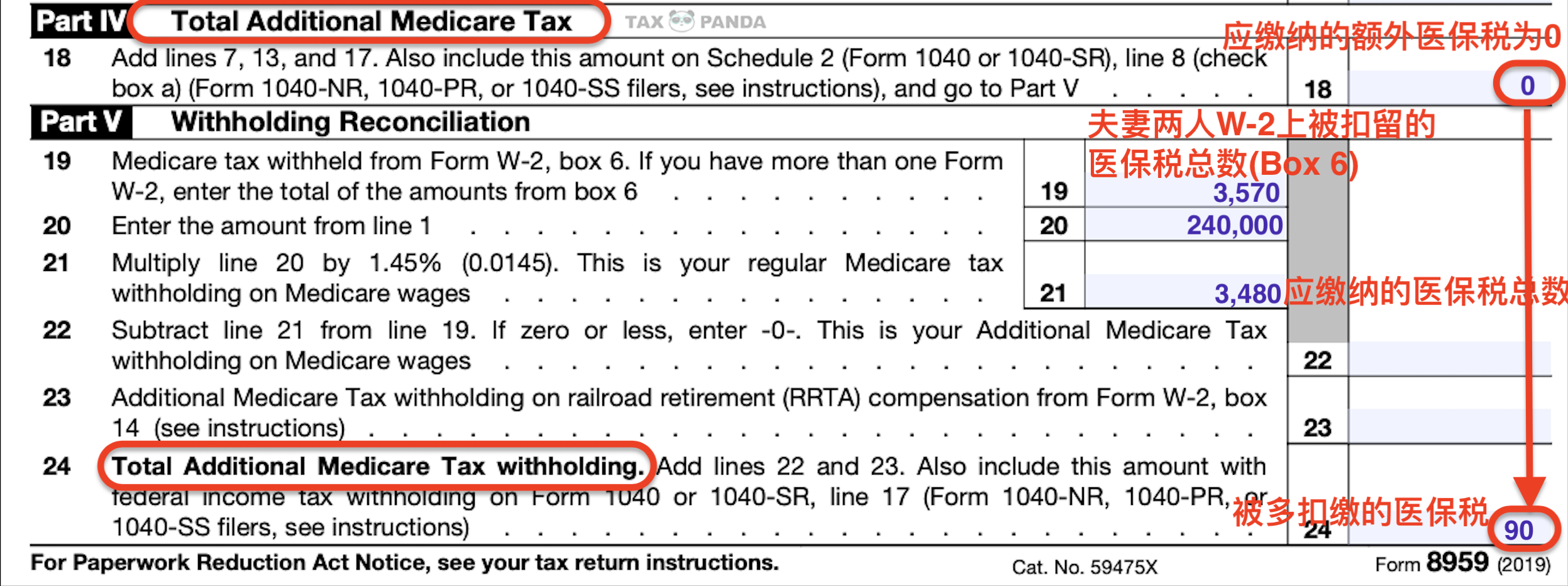

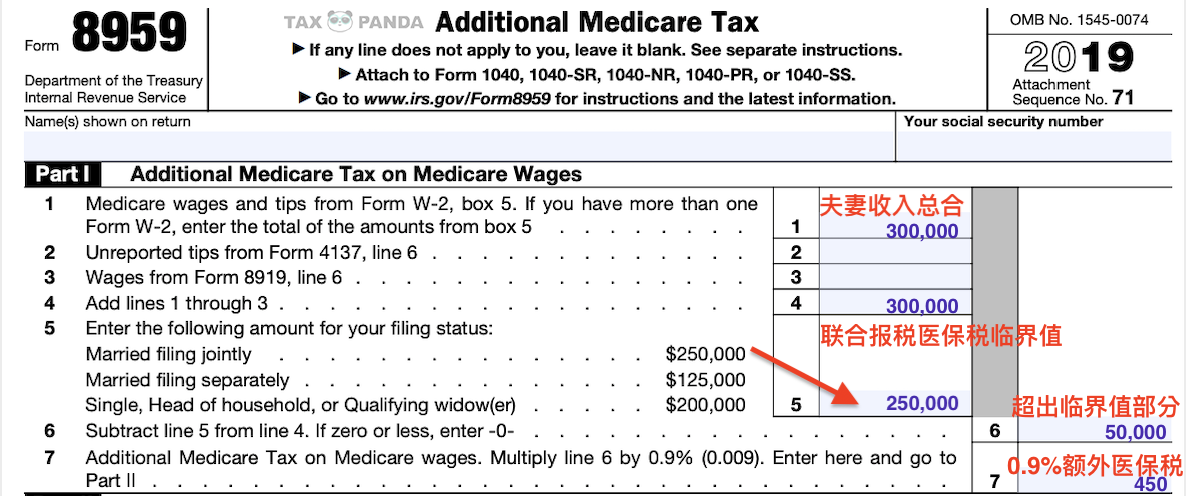

单人没超临界值,但联合报税超过医保税临界值

问:丈夫妻子W-2收入各$150,000。因为分别都没有超过单身医保临界值$200,000,所以没有被扣留额外医保税,但是夫妻联合报税总收入$300,000超过医保税临界值$250,000我还要交额外医保税么?

答:需要。因为额外医保税的标准是只看报税情况(Filing status)对应的临界值。所以无论雇主有没有帮夫妻某一方扣留额外的医保税,只要两人总收入超过联合报税医保税临界值$250,000超出部分就要缴纳0.9%的额外医保税。

【报税具体步骤】

- 第一步:填写Form 8959的Part I, IV 和V(根据指示填写表格,就可以计算出应缴纳的额外医保税金额)以提问情况为例,填写如下:

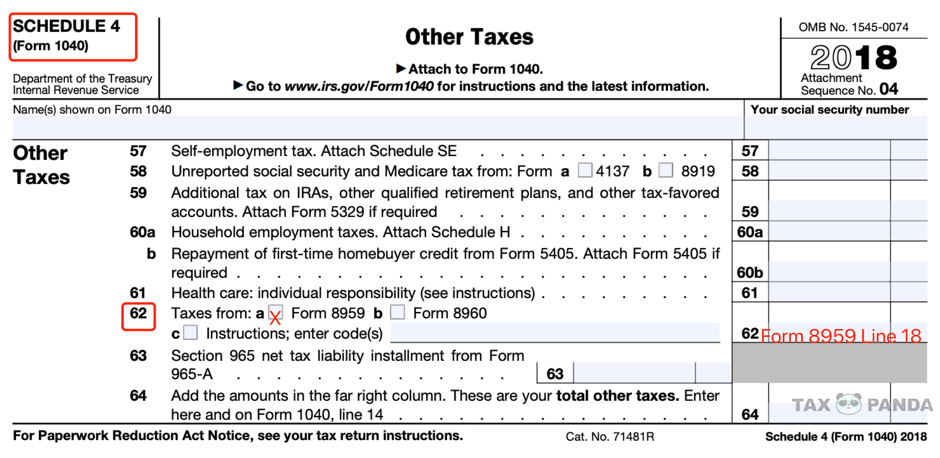

- 第二步:将 Form 8959的Line 18金额包括进Schedule 4的Line 62,并勾选62a。

- 最后一步:将Schedule 4的Line 64总金额填入1040主表的Line 14。

希望报税大熊猫的文章可以帮助到更多的留学生们解决税务疑问,并且优化税务申报。同时我们也非常欢迎大家有任何税务问题都可以咨询报税大熊猫的专业税务团队。

Tax Panda原创作品,未经授权,不得转载,Tax Panda保留版权及法律追诉权利。Tax Panda所有原创文章所发表的观点只属于信息共享,并不构成任何法律意见。

©Copyright Tax Panda 2022