Table of Contents

在美国工作,除了薪水之外,还有其他形式发放的收入。

常见的工资发放形式有:薪水Salary 、 奖金Bonus 、(以股权为形式的)报酬/收入Compensation Income

美国的公司,特别是互联网公司喜欢给员工发放不是以现金为形式的报酬,比如,股权报酬,就是让员工能以低价购买到自己公司的股票。

以公司股票作为报酬发放给员工,其方式五花八门,大致分为三大类:

-

- 公司的股票期权/Stock Option

- 员工股票购买计划/Employee Stock Purchase Plan

- 限制性股票/Restricted Stocks每一种类型都有相应的特点和它特殊的税务处理。今天这篇文章,大熊猫就带大家深入了解每一种常见的【股权报酬收入】。

每一种类型都有相应的特点和它特殊的税务处理。今天这篇文章,大熊猫就带大家深入了解每一种常见的【股权报酬收入】。

由于这个话题涉及的术语比较多,在开始介绍之前,我们先来解释一些相关的术语:

| 英文 | 中文 | 解析 |

| Stock option | 期权 | 指的是一个可以购买股票的权利。

|

| Strike/exercise price/pre-set price | 执行价格/行权价 | 指的是允许员工购买股票的优惠价格,一般是公司在期权计划中事先规定好的

|

| Grand date | 授予日 | 指的是公司授予员工一个购买股票的期权的日期。但是一般在授予日,员工还不能行使权力购买股票,需要等到满足公司规定的条件后才能行权。

|

| Vesting date | 归属日 | 指的是员工已经满足规定的条件,公司正式将股权/期权归属给员工时。

|

| Vesting period | 归属期 | 有些期权/股权的归属不是一次性的,有可能是分步归属的,在第一个归属日和最后一个归属日之间就是归属期。 |

| Vested (available for you to exercise) | 归属 | 就是指期权/股权已经归属员工。对于期权来说,此时员工可以行权购买股票;对于股权来说,此时员工已经持有股票。

|

| Exercise date | 行权日 | 指的是员工行使权力购入股票的日期。

|

| 出售日 | 指的是将股票卖出的日期。

|

|

| Bargain Element | 得利因素 | 指的是股票行权买入时,当日的股票市价高于(优惠购入的)行权价的部分。 |

| Expiration date | 到期日 | 期权一般在归属员工之后有一个期限可以行权,到期日就是最后可以行权的日期。 |

【注意】:

-

-

- Stock Options/股票期权:在Exercise Date股票所有权才转移给员工

- 如果是 Stocks/股票:在Vesting Date股票所有权已经转移给员工

-

1

常见的股权报酬收入类型

股权报酬收入是公司把【(低价)购买自己公司股票的权利】或【(低价 )公司股票】当做收入,付给员工的操作,目前非常流行。因为这也属于公司付给员工的收入,所以联邦税务局/IRS仍然要求纳税人申报这部分的报酬收入/compensation income。而且针对股权报酬收入种类的不同,交易情况的不同,有不同的税务处理方式。

大熊猫给大家列出来常见的类型:

1.1

两种公司股票期权/Stock Options:NSO VS. ISO

Nonqualified Stock Option (NSO)/ 非法定期权

相比要求严格的ISO,NSO是最常见的股票期权,税务处理也简单明了。

发放对象:Employee/员工,Contractor/劳务工,Director/高管

税务处理:

-

-

- Exercise price/行权价和行权当日的市场价之间的差价,一般纳入ordinary income/普通收入在W-2中申报所得税。

- 当股票被卖出,卖出日的市场价与行权日的市场价之间的差价,要作为short- or long-term capital gain/短期或长期资本利得来纳税。

-

【例子】小明在2019年被授予100股行权价/exercise price为$20一股的Nonqualified Stock Option。小明在01/01/2020 将全部NSO行权,以$20行权价购买当日市场价为$40的公司股票。小明在12/01/2020将全部股以当日市场价$50每股卖出。

NSO股权报酬100 x ($40 – $20) = $2,000的收入,在2020年度的W-2的Box 1中作为普通收入纳税。因为股票持有时间为(01/01/2020-12/01/2020,11 个月不足一年),所以100 x ($50 – $40) = $2,000的收入,作为短期资本利得在2020年度的1099-B中报税。

Incentive Stock Option (ISO)/ 激励性股票期权

Incentive Stock Option (ISO)/ 激励性股票期权,也叫Statutory/Qualified Stock Options/法定股票期权。ISO的限制更严格,所以能享受的税务优惠也更多。如果想得到最大的优惠,ISO必须在Exercise Date/行权日之后持有至少1年才能卖出,且在Grant Date/授予日的2年内都不能卖出。这两个条件必须同时满足。(后文简称为“1年和2年条件”)。

发放对象:只有employee/员工可以获得,且限制每个自然年每人只能购入行权价值/Exercise Price不超过$100,000的股票。

ISO的税务处理相对复杂一点:

-

-

- 由于上面说的限制,所以ISO在exercised/行权时,所有的优惠都作为long-term capital gain/长期资本利得交税(税率较低),不需要作为普通收入纳税;

- Exercise price/行权价和market price/行权日市场价之间的差价,也叫做bargain element,需要在行权的那一年考虑计算Alternative Minimum Tax (AMT) *。(但是如果股票在行权/Exercised的同一年卖出,则不需要考虑AMT)

-

* 大家不用太纠结AMT是什么,可以把它想成是另一套计算税的系统。税务局怕你少交税,所以从AMT的方式重新计算税,看一下你是不是真的只用交这么多税。

当ISO被exercised/行权后,你会从雇主那里收到一张 Form 3921, Exercise of an Incentive Stock Option Under Section 422(b)。Form 3921会记录显示一些重要的日期和股票价值,用于计算你需要分别作为资本利得、(可能有)普通收入的具体金额。

【例子】(与下文第五种ISO的情况一样)

小明在01/01/2018被授予100股行权价为$20每股的ISO。小明最早可以在01/01/2019年行权,买入100股公司股票;最早可以在01/01/2020卖出100股公司股票。

如果小明在01/01/2019年行权买入100股公司股票,行权日的股票市价为$30每股。那么bargain element为100 x ($30 – $20) = $1,000作为长期资本利得纳税,不需要按照ordinary Income/普通收入纳税。但是,$1,000 bargain element需要调整Alternative Minimum Tax (AMT)。 小明在01/01/2020卖出所有股票,卖出当日的股票价格为$50每股,100 x ($50 Sale Price – $20 Exercise Price) = $3,000 作为长期资本利得纳税。另外,卖出的年度也需要在行权年度调整过的Cost Basis之上,调整AMT:100 x ($50-$30) = $2,000。

由于满足“1年和2年条件”所以没有收入需要当作普通收入纳税,所有优惠都作为长期资本利得 (下图 绿色括号)。如图:

5种交易类型的ISO

以上对例子是针对满足“1年和2年条件”的。但是由于ISO的复杂限制,所以根据行权日和出售日的不同,会产生5种不同的ISO交易状态类型,每种类型的税务处理都会有轻微的不同。

-

-

- 行权购入股票后,不卖出

- 行权购入股票后,在同一年卖出

- 行权购入股票后,在下一年卖出,但是持有时间不超过1年

- 行权购入股票后,卖出时持有超过1年,但是不超过授予日的2年

- 行权购入股票后,卖出时持有超过1年,且超过授予日的2年(满足“1年和2年条件”)

-

第5种是最优惠的交易类型,因为符合ISO的“1年和2年条件”。任何的收入都会作为长期资本利得纳税。而在2020年,长期资本利得的税率是0至23.8%,而普通收入的税率最高达到37%。

-

-

- 行权购入股票后,不卖出, 考虑AMT

- 行权购入股票后,在同一日历年卖出,没有AMT,

- 行权购入股票后,在下一日历年卖出,但是持有时间不超过1年,有AMT, min (bargain element, actual gain)算ordinary income, adjust cost basis, then calc capital gain. 如果选了actual gain 做ordinary income, 那么cost basis = sale price, 0 gain

- 行权购入股票后,卖出时持有超过1年,但是不超过授予日的2年, 有AMT, bargain element 算ordinary income, actual gain 算capital

- 行权购入股票后,卖出时持有超过1年,且超过授予日的2年(满足“1年和2年条件”)有AMT, 所有的都算LT capital gain (sale price – exercise price)

-

如果行权和出售的交易未满足“1年和2年条件”则交易是disqualifying dispositions,也就是说:

-

-

- 如果你在grant date 的2年内卖出了股票,就是disqualifying dispositions,或者

- 如果你在exercise date的1年内卖出了股票,也是disqualifying dispositions

-

这两种情况下,你的收入中可能有部分需要按照普通收入在W-2中纳税,这部分的金额是exercise price/行权价和underlying stock price/行权日市场价之间的差价,也叫做bargain element。

【例子1】行权购入股票后,不卖出

| Grant date: 12/31/2019 | Exercise price: $30 |

| Exercise date: 06/30/2020 | Market price on 06/30/2020: $55 |

| Sales date: not yet | |

| Number of shares: 100 | |

| Bargain element: $2,500 |

2020年税务处理:

-

-

- $45 Market price – $20 Exercise price = $25

- $25 x 100 shares = $2,500 Bargain element

-

当年不需要申报任何资本利得,因为股票尚未卖出。W-2也没有任何需要申报的收入。但是$2,500的bargain element需要在2020的税表Form 6251中调整AMT。

【例子2】行权购入股票后,在同一年卖出 (Disqualifying Disposition)

| Grant date: 12/31/2019 | Exercise price: $30 |

| Exercise date: 06/30/2020 | Market price on 06/30/2020: $55 |

| Sale date: 07/31/2020 | Sale price on 07/31/2020: $70 |

| Number of shares: 100 | |

| Bargain element: $2,500 |

2020年税务处理:

Bargain element:

-

-

- $55 Market price on 06/30/2020 – $30 Exercise price = $25

- $25 x 100 shares = $2,500 Bargain element

-

因为股票已经卖出,但是不符合“1年和2年条件”,所以交易属于disqualifying disposition。所以,$2,500的bargain element应该在W-2的box 1中作为普通收入纳税。如果W-2没有包含这个金额,则需要在Form 1040的other income中申报。

申报Schedule D的部分:

-

-

- $70 Sale price – $55 cost basis = $15

- $15 x 100 share = $1,500 short-term capital gain

-

高于cost basis的收益部分$1,500需要在Schedule D中作为短期资本利得申报。但是由于在同一年卖出,所以bargain element不需要调整AMT。

【例子3】行权购入股票后,在下一年卖出,但是持有时间不超过1年 (Disqualifying Disposition)

| Grant date: 12/31/2017 | Exercise price: $30 |

| Exercise date: 12/31/2018 | Market price on 12/31/2018: $55 |

| Sale date: 06/30/2020 | Sale price on 06/30/2020: $40 |

| Number of shares: 100 | |

| Bargain element: $2,500 | |

| Actual gain from sale: $1,000 |

2020年税务处理:

Bargain element:

-

-

- $55 Market price – $30 Exercise price = $25

- $25 x 100 shares = $2,500 Bargain element

-

Actual gain on the sale:

-

-

- $40 Sale price – $30 Exercise price = $10

- $10 x 100 shares = $1,000 Actual gain from sale

-

和【例子2】不同,这个情况下收入部分为bargain element和actual gain from sale的较小数*。因为出售日的市场价格比行权日的市场价格低,且由于持有时间不足1年,交易属于disqualifying disposition,所以较小的$1,000实际收入应该在W-2的box 1中作为普通收入纳税。如果W-2没有包含这个金额,则需要在Form 1040的other income中申报。

申报Schedule D的部分:

-

-

- $40 Sales price – $40 Cost basis = $0

-

Cost basis是$4,000 ($40 x 100),等于行权价$3,000 ($30 x 100) 加上已经作为普通收入申报的部分$1,000($10 x 100)。所以资本利得的部分为0,不需要在Schedule D上申报。

由于,不是在期权行权当年卖出,所以需要调整股票卖出当年的AMT**

*Bargain element和actual gain的较小值

如果是以下情况,$2,500的bargain element都需要作为普通收入报税:

-

-

- Wash Sale/洗售:如果在你卖出股票的前后30天内买入了公司股票

- 股票卖给关联方:比如家人亲戚,或持有50%以上股权的组织

- 赠予:如果你将股票赠予一个个人或慈善机构,而不是出售股票

-

【例子4】行权购入股票后,卖出时持有超过1年,但是不超过授予日的2年 (Disqualifying Disposition)

| Grant date: 08/01/2018 | Exercise price: $30 |

| Exercise date: 02/01/2019 | Market price on 02/01/2019: $55 |

| Sale date: 06/30/2020 | Sale price on 06/30/2020: $95 |

| Number of shares: 100 | |

| Bargain element: $2,500 | |

| Net gain: $4,000 |

2020年税务处理:

Bargain element:

-

-

- $55 Market price – $30 Exercise price = $25

- $25 x 100 shares = $2,500 Bargain element

-

由于出售时间距离授予日不足2年,所以交易属于disqualifying disposition。所以$2,500的bargain element应该在W-2的box 1中作为普通收入纳税。如果W-2没有包含这个金额,则需要在Form 1040的other income中申报。

申报Schedule D的部分:

-

-

- $95 Sale price – $55 Cost basis = $40

- $40 x 100 shares = $4,000 net gain

-

Cost basis是$5,500 ($55 x 100),等于行权价$3,000 ($30 x 100) 加上已经作为普通收入申报的部分$2,500 ($25 x 100)。所以资本利得的部分为($95 – $55) x 100 = $4,000,需要在Schedule D上申报长期资本利得。

由于,不是在期权行权当年卖出,所以需要调整股票卖出当年的AMT**

【例子5】行权购入股票后,卖出时持有超过1年,且超过授予日的2年 (Qualifying Disposition)

| Grant date: 01/01/2017 | Exercise price: $30 |

| Exercise date: 02/01/2018 | Market price on 02/01/2018: $55 |

| Sale date: 06/30/2020 | Sale price on 06/30/2020: $95 |

| Number of shares: 100 | |

| Net gain: $4,000 |

2020年税务处理:

由于满足“1年和2年条件”,所以交易属于qualifying disposition。没有收入需要在W-2上申报,所有所得($95 – $30) x 100 = $6,500在Schedule D中申报长期资本利得。

由于,不是在期权行权当年卖出,所以需要调整股票卖出当年的AMT**

**调整股票卖出当年的AMT

【例子1,3,4,5】中的股票由于都不在期权行权当年卖出,所以需要调整AMT。

-

-

- 在期权行权当年,我们需要申报Form 6251调整AMT

- 在股票卖出的那一年,我们也需要申报Form 6251另外调整AMT

-

在卖出股票那一年申报AMT调整时:

Cost basis不是$30 x 100 = $3,000,而是$5,500,等于$3,000 加上在行权当年申报过的AMT调整$2,500 bargain element。所以2020年AMT的需要调整的gain的部分是$9,500 – $5,500 = $4,000。

| Incentive Stock Option (ISO)

激励性股票期权 |

Nonqualified Stock Option (NSO)

非法定期权 |

|

| 对象/限制 | – 只有employee/员工可以获得

-每个自然年只能授予上限价值$100,000 |

Employee/员工,Contractor/劳务工,Director/高管都可以 |

| 需要满足条件 | Exercised date/行权日后1年卖出,且

Grant date/授予日后2年卖出 |

None |

| Ordinary income/

普通收入纳税部分 |

None | (Market price on exercise date – Exercise price)

行权日市价 – 规定的行权价

|

| Capital gain/

资本利得那税部分 |

(Market price on sale date – Exercise price)

出售日市价 – 行权价: Long-term capital gain |

(Market price on sale date – Market price on exercise date)

出售日市价 – 行权日市价: 如果 >= 1年:Long-term capital gain 如果 < 1年:Short-term capital gain |

| 特殊税务处理 | (Market price on sale date – Exercise price)

出售日市价 – 行权价 à Bargain element计算Alternative Minimum Tax (AMT) |

None |

1.2

两种相似的限制性股票

还有两种常见的权益薪酬,名字非常相似,但却是不同的两种。一种是Restricted Stock/限制性股票,一种是Restricted Stock Unit/限制性股票单元。

Restricted Stock (RS)/限制性股票

对比于股票期权,Restricted Stock是公司授予员工真实的股票,但是如果员工想要把这部分奖励的股票卖掉,公司对于卖这部分股票有一定的限制,所以叫做限制性股票。通常Restricted Stock的授予是有restrictions/条件的,这个条件可能是基于工作表现、达成某个目标,或者工作满一定的年限。

因为Restricted Stock是授予真实的股票,所以股票的价值在Grant Date/授予日是可以确定的。Restricted Stock的持有人是有投票和分红权的,也能根据IRS Section 83(b)选择特殊的税务处理办法(员工需要在被授予Restricted Stock的30天内做出申请)。

在Grant date的30天内可以申请83(b)特殊处理:

| 做法 | Ordinary income/

普通收入纳税部分 |

Capital gain/

资本利得那税部分 |

| 选择83(b)特殊处理: | 以Grant Date/授予日的market price/为准 | (Market price on sale date – Market price on grant date)

出售日市价 – 授予日市价 (下图蓝色括号) |

| 不选择83(b)特殊处理: | Vesting Date/归属日的market price/股票市场价值为准 | (Market price on sale date – Market price on vesting date)

出售日市价 – 归属日市价 (下图绿色括号) |

为了更形象地显示Restricted Stock的税务处理情况,大熊猫给大家用图展示一下分别在选择或不选择Section 83(b)情况下,Restricted Stock是怎么纳税的:

不管是选择Grant Date/授予日还是Vesting Date/归属日的市价值作为ordinary income/普通收入。在这2个日子,授予员工的股票还不能卖出,需要等归属期/vesting period过了之后才可以出售。因此,员工在还没有获得卖出股票收益之前,需要先把未实现的收益/Unrealized Gain当作普通收入来纳税。

Grant Date/授予日的股价是已知的,而Vesting Date/归属日的股价未知,所以被授予限制性股票员工需要对Vesting Date/归属日的股价进行预判,并结合自己个人income tax bracket/所得税等级来选择以哪一日的股价作为Ordinary income/普通收入。

| 税收科目 | 税率 |

| income tax bracket/个人所得税等级 | 10% – 37%* |

| Long-Term Capital Gain/

长期资本利得(持股>1年) |

20% |

| Short-Term Capital Gain/

短期期资本利得 (持股<1年) |

30% |

* income tax bracket/所得税等级每年会会有调整,本文以2020税年为例。请自行查询所需年份的income tax bracket/所得税等级

Restricted Stock Units (RSU)/限制性股票

RSU是公司承诺给员工的股票,但是这些股票在授予的时候还未发行。所以在授予日的时候,股票是否已经发行是区别RS和RSU的重要标志。

因为RSU在授予时还未发行,所以Section 83(b)不适用于RSU。

RSU在vesting date/归属日时需要以当日的价值作为普通收入纳税。之后股票卖出的价格与vesting date的股票价值的差价,将要作为short- or long-term capital gain/短期或长期资本利得来纳税。

| Restricted Stock (RS)

限制性股票 |

Restricted Stock (RSU)

限制性股票单元 |

|

| 特点/限制 | – 真实的股票;

– 不可转让; -需要满足一定条件才能归属/vested; – 一般分阶段归属/vested – 归属期/vesting period有投票权和分红 |

– 未发行的股票;

– 归属期/vesting period没有投票权和分红 |

| 需要满足条件 | 满足公司提出的Conditions,比如:

1) 业绩表现/Performance 2) 工作年限,等 |

|

| 特殊税务处理 | 可以选择Section 83(b) | N/A |

1.3

员工股票购买计划/Employee Stock Purchase Programs (ESPP)

以上的股票计划都是明确的薪酬形式。而员工股票购买计划/Employee Stock Purchase Program (ESPPs)则是涉及公司股票的储蓄计划。ESPP也有两种类型,一种Tax-Qualified ESPP,一种是Nonqualifed ESPP。

ESPP作为一种储蓄计划,一般是通过工资扣款在一段时间内向公司的股票购买基金捐款。在之后的某一年,雇主将用你捐赠到基金里的款项,帮你买入公司股票。一般来说,购入价是你开始向基金捐款日公司股票的市场价格或买入时优惠市价(不超过15%优惠)的较低值。公司将以你的名义持有股票,直至你打算将股票卖出。

当你把ESPP获得的股票期权行权/exercised后,你会从雇主那里收到一张Form 3922, Transfer of Stock Acquired Through an Employee Stock Purchase Plan under Section 423(c) (超链接:https://www.irs.gov/pub/irs-pdf/f3922.pdf)。这张表会记录你持有ESPP的活动:比如一些重要的日期和这些日期的股票价值,用于计算你需要分别作为Ordinary Income/普通收入、Capital Gain/资本利得的具体金额。

Tax-Qualified ESPP/符合税务优惠条件的员工股票购买计划

符合税务优惠条件的ESPP允许公司给员工提供不超过15%的授予日或行权日市场价格优惠的公司股票购买计划。

Tax-Qualified ESPP的税务处理和ISO很相似,但是也有不同:

- ESPP不需要考虑Alternative Minimum Tax (AMT)

- 但是授予日,购买日和出售日之间的关系决定股票是符合条件的出售/qualifying disposition,或非符合条件的出售/nonqualifying disposition。ESPP的优惠部分是报酬收入,报酬收入的金额根据ESPP是qualifying disposition或disqualifying disposition而不同。

Qualifying Disposition

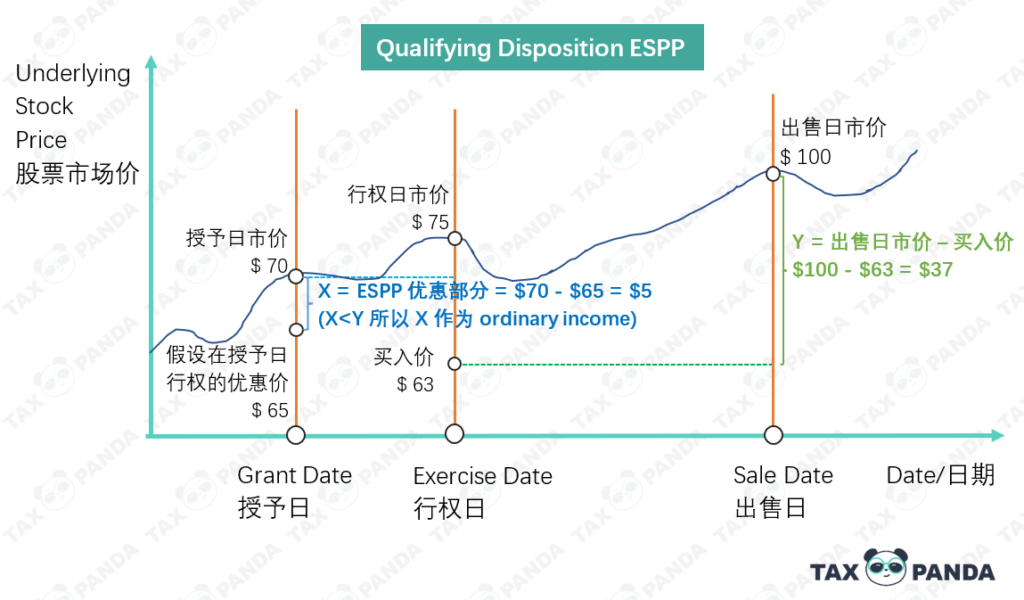

如果股票的售出时持有超过1年,且出售日离授予日/grant date超过2年。也就是和ISO相似,满足“1年和2年条件”的交易,那么要按照Ordinary Income/普通收入纳税的报酬收入金额可以从2个value 中选择一个较小值,即:

-

- 报酬收入的金额 = X和Y的较小值 = MIN (X,Y)

- X = ESPP优惠的部分 = Market price on grant date – Option price (Exercise price determined as if options were exercised on grant date*)(授予日市价 – 期权价)(下图蓝色括号)

*如果期权价在授予时无法确定或不是固定的,那么应假设期权在授予时即被行权,并以该时点的价格来作为期权价格计算。

- Y = Market value on sale date – Actual price paid(出售日市价 – 实际买入价)(下图绿色括号)

- 那么被卖出的Qualifying Disposition ESPP的成本 = Actual price paid + Ordinary Income = 63 + 5 = 68

Disqualifying Disposition

如果股票售出时持有小于1年,或出售日离授予日/grant date小于2年。也就是不满足“1年和2年条件”的交易,那么:

- 按照Ordinary Income/普通收入纳税的报酬收入金额 = Market price on exercise date – Actual price paid(行权日市价 – 买入价)

无论是Qualifying/Disqualifying Disposition ESPP,报酬收入都需要在股票被卖出时作为ordinary income/普通收入在W-2上纳税,如果W-2的Box 1上没有包括这部分报酬收入,那么需要在报税时另外加上。

Tips:如果有15%的优惠力度,那么即使是nonqualifying disposition的Tax-Qualified ESPP股票,最后还是会有更多的税后收益。但是主要的风险是这支股票的股价表现。

【例子1】Qualifying disposition Tax-Qualified ESPP

| Grant date: 01/01/2016 | Market price on 01/01/2016: $30 |

| Exercise date: 06/30/2016 | Market price on 06/30/2016: $35 |

| 15% discount | Actual cost: $29.75 |

| Sale date: 01/20/2020 | Market price on 01/20/2020: $60 |

| Number of shares: 100 |

2020年税务处理:

作为普通收入申报的报酬收入部分 = X和Y的较小值 = MIN (X,Y) =X:

- X = Bargain element = ($35 Market price on exercise date – $29.75 Actual price paid) x 100 = $525

- Y = ($60 Market value on sale date – $29.75 Actual price paid) x 100 = $3,025

因为X = $525 < Y = $3,025,所以$525应该作为Ordinary Income/普通收入在W-2的Box 1种纳税。

申报Schedule D的部分:

- $60 Sale price – $35 Cost basis = $25

- $25 x 100 shares = $2,500 capital gain

Cost basis是$3,500 ($35 x 100),等于买入价$2,975 ($29.75 x 100) 加上已经作为普通收入申报的部分$525 ($5.25 x 100)。所以资本利得的部分为($60 – $35) x 100 = $2,500,需要在Schedule D上申报长期资本利得。

【例子2】Disqualifying disposition Tax-Qualified ESPP

| Grant date: 01/01/2019 | Market price on 01/01/2016: $40 |

| Exercise date: 06/30/2019 | Market price on 06/30/2016: $35 |

| 15% discount | Actual cost: $29.75 |

| Sale date: 01/20/2020 | Market price on 01/20/2020: $60 |

| Number of shares: 100 |

2020年税务处理:

作为普通收入申报的报酬收入部分 = Bargain element = ($35 Market price on exercise date – $29.75 Actual price paid) x 100 = $525

申报Schedule D的部分:

- $60 Sale price – $35 Cost basis = $25

- $25 x 100 shares = $2,500 capital gain

Cost basis是$3,500 ($35 x 100),等于买入价$2,975 ($29.75 x 100) 加上已经作为普通收入申报的部分$525 ($5.25 x 100)。所以资本利得的部分为($60 – $35) x 100 = $2,500,需要在Schedule D上申报长期资本利得。

Nonqualifed ESPP/不符合税务条件的员工股票购买计划

与符合税务优惠条件的ESPP计划相比,不符合税务条件的ESPP计划更加灵活,可以提供任意数量和/或折扣级别。

Nonqualifed ESPP不能享受任何税务优惠,它的税务处理和Disqualifying disposition的Tax-Qualified ESPP相同:

- Nonqualifed ESPP里任何折扣级别的股票,低于市价购入股票的优惠部分,都要在exercise date/行权日作为ordinary income/普通收入纳税;

- 当股票被卖出,卖出日的市场价与行权日的市场价之间的差价,要作为short- or long-term capital gain/短期或长期资本利得来纳税。

- Adjusted cost basis/调整后的成本基础 = W-2上的报酬收入 + acquisition cost/购股费用。

2

相关的收入在税单的什么地方

2.1

Form W-2

如果上述的员工持股计划中有需要被作为ordinary income/普通收入报税的话,金额一般都会被包括在W-2的Box 1里。

如果W-2的Box 1上没有包括这部分报酬收入,那么需要在报税时另外加上。

如果你或雇主帮你自动卖出一部分股票来交税,那么这个信息也会在W-2显示。一般关于Employee stock options的信息可以查看Box 12和Box 14。

2.2

Form 1099-B

当你卖出这些股票,你会收到这个报税年度的1099-B税单。1099-B上会显示你卖出股票的资本利得/亏损。

这些股票的cost basis/成本基础信息是股票券商根据它(可能从你的雇主那里)获得的信息计算的,所以你可能需要去核对,因为有可能券商获得的信息是不全。

如果1099-B上的cost basis/成本基础和你所有的记录不吻合,报税的时候是可以调整和申报正确的cost basis/成本基础。如果你的1099-B上没有显示cost basis,你也需要根据记录计算你的cost basis。

2.3

Form 3921

当ISO被exercised/行权后,你会从雇主那里收到一张 Form 3921。在当年报税的时候,Form 3921的信息还不需要在税表上申报。

等到这些ISO的股票卖出那一年的报税,就需要用到Form 3921上记录显示的重要的日期和股票价值,用于计算你需要分别作为资本利得、(可能有)普通收入的具体金额。

所以收到Form 3921一定要保存好,不要弄丢啦。

2.4

Form 3922

当通过ESPP下购买的股票期权被exercised/行权之后,你会从雇主那里收到一张Form 3922。和ISO的Form 3921一样,在当年报税的时候,Form 3921的信息还不需要在税表上申报。等到股票被卖出的时候,用Form 3922上的信息申报你的收入。所以收到Form 3922也一定要保存好,不要弄丢了。

希望Tax Panda的文章可以帮助到更多的留学生们解决税务疑问,并且优化税务申报。同时我们也非常欢迎大家有任何税务问题都可以咨询报税大熊猫的专业税务团队~

Tax Panda原创作品,未经授权,不得转载,Tax Panda保留版权及法律追诉权利。Tax Panda所有原创文章所发表的观点只属于信息共享,并不构成任何法律意见。©Copyright Tax Panda 2020

3

参考文章

https://blog.taxact.com/employee-stock-options/

Your Complete Guide to Employee Stock Options and Tax Reporting Forms

https://www.irs.gov/taxtopics/tc427

Topic No. 427 Stock Options

https://turbotax.intuit.com/tax-tips/investments-and-taxes/incentive-stock-options/L4azWgfwy

Incentive Stock Options

https://turbotax.intuit.com/tax-tips/investments-and-taxes/employee-stock-purchase-plans/L8NgMFpFX

Employee Stock Purchase Plans

https://www.taxact.com/support/14008/2019/capital-gains-and-losses-employee-stock-purchase-plans

Capital Gains & Losses – Employee Stock Purchase Plans

NSO, ISO, RSU, ESPP, AND ESOP: MAKING SENSE OF EQUITY COMPENSATION ALPHABET SOUP